Tác giả Yanis Varoufakis là một nhà kinh tế học và cựu bộ trưởng tài chính Hy Lạp. Ông đã viết một số cuốn sách kinh tế bán chạy nhất, gần đây nhất là Another Now: Dispatches from an Alternative Present.

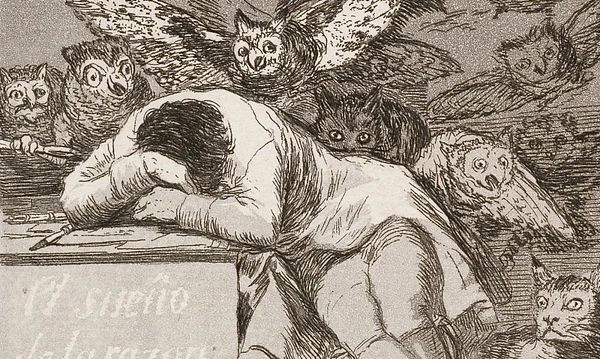

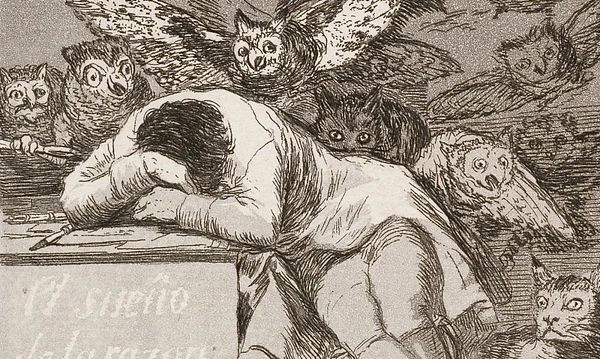

Francisco Goya đã cảnh báo thế giới trong tác phẩm của mình, Reason Sleeps, Monsters Are Born, về những thế lực khủng khiếp được giải phóng trong tâm trí khi lý trí mất cảnh giác. Giờ đây, khi giấc mơ về tiền điện tử của Tổng thống Trump trở thành hiện thực mà không bị ràng buộc bởi lý trí, thì stablecoin đang trở thành một thế lực khủng khiếp được giải phóng vào nền kinh tế toàn cầu. Với việc Thượng viện thông qua Đạo luật Genius vào thứ Ba, stablecoin đã tiến thêm một bước nữa để trở thành cốt lõi của nền tài chính thế giới.

Stablecoin là đứa con hoang của hai phe dường như luôn đối lập nhau: cộng đồng tiền điện tử tôn thờ chủ nghĩa tự do và những người theo chủ nghĩa dân tộc tôn thờ đồng đô la. Stablecoin được xây dựng trên công nghệ blockchain được thiết kế để phá bỏ các nhà tài phiệt tài chính (Phố Wall và Cục Dự trữ Liên bang), nhưng lại có liên hệ chặt chẽ với vật tổ quyền lực nhất của các nhà tài phiệt tài chính, đồng đô la, theo tỷ giá hối đoái 1:1. Do đó, một loại tiền tệ được cho là phi chính trị lại có liên hệ chặt chẽ với hình thức tiền tệ thống trị nhất về mặt chính trị.

Stablecoin được coi là sự kết hợp tốt nhất của cả hai thế giới. Mặc dù chúng không có tính biến động khủng khiếp của Bitcoin, nhưng chúng vẫn giữ được sự tự do ẩn danh và giao dịch toàn cầu - mà không có bất kỳ quy định nào của chính phủ. Bỏ qua tính hữu ích của chúng đối với các băng đảng tội phạm như Mafia, những kẻ tự nhiên thèm muốn bất kỳ phương tiện thanh toán nào có thể bôi trơn các giao dịch của chúng, thì stablecoin là một món quà trời cho đối với những người ở các quốc gia có hệ thống tiền tệ mong manh, đặc biệt là ở Châu Phi. Ngoài việc cung cấp một giải pháp thay thế sẵn có cho đồng đô la cho những người không có tài khoản ngân hàng, stablecoin còn cung cấp một cách đáng tin cậy hơn để gửi tiền qua biên giới so với các hệ thống chuyển tiền liên ngân hàng không ổn định như SWIFT, bỏ qua các lệnh trừng phạt của Hoa Kỳ.

Tóm lại, miễn là các chính phủ phớt lờ stablecoin, chúng có thể làm được nhiều điều tốt mà không gây ra nhiều tác hại. Tuy nhiên, giờ đây khi chính quyền Trump đang biến chúng thành vũ khí cho mục đích riêng của mình, khả năng gây ra thiệt hại nghiêm trọng đã tăng theo cấp số nhân. Hai sắc lệnh hành pháp do Tổng thống Trump ban hành (một vào ngày 23 tháng 1 năm 2025 và một vào ngày 6 tháng 3 năm 2025) và hiện tại là Đạo luật Genius đang biến stablecoin thành một quả bom hẹn giờ khổng lồ được chôn sâu trong nền tảng của nền kinh tế toàn cầu.

Ngày nay, giá trị đô la của stablecoin đang lưu hành là khoảng 250 tỷ đô la. Để đảm bảo dự trữ dự trữ đầy đủ, các đơn vị phát hành đã mua khoảng 40 tỷ đô la trái phiếu kho bạc Hoa Kỳ vào năm ngoái, một con số vượt quá số lượng mua của bất kỳ người mua trái phiếu kho bạc nước ngoài nào cho đến năm 2024. Cùng năm đó, chỉ riêng đơn vị phát hành stablecoin Tether đã báo cáo lợi nhuận trước thuế hàng năm là 13 tỷ đô la—không tệ đối với một công ty nước ngoài có khoảng 100 nhân viên.

"Stablecoin được coi là sự kết hợp hoàn hảo của cả hai thế giới."

Về số lượng ví tiền điện tử bao gồm stablecoin, con số này đã tăng từ 27 triệu lên 46 triệu vào năm ngoái và khối lượng giao dịch tăng 84%, từ 409 tỷ đô la lên 752 tỷ đô la. Stablecoin hiện chiếm khoảng 80% tổng số giao dịch tiền điện tử.

Tốc độ tăng trưởng nhanh như vậy sẽ chỉ khuyến khích các tổ chức tài chính ban đầu được thiết kế để phá vỡ tiền điện tử. Những gã khổng lồ như Visa và Stripe đã tham gia vào xu hướng này và các công ty công nghệ lớn sẽ làm theo, tìm cách trả thù Phố Wall vì đã ép họ ra khỏi hệ thống thanh toán. Ngay cả Uber, vốn háo hức ngăn chặn dòng tiền chảy từ nền tảng gọi xe của mình sang các nhà tài chính, cũng đang phát triển một loại tiền ổn định xuyên biên giới hoàn toàn tự chủ.

Rất lâu trước khi Đạo luật Genius của chính quyền Trump thúc đẩy tiền ổn định, Standard Chartered ước tính rằng tiền ổn định đang lưu hành sẽ tăng gấp tám lần lên hơn 2 nghìn tỷ đô la vào năm 2028. Vậy thì câu hỏi đặt ra là tại sao Donald Trump, JD Vance và những người đam mê "Đưa nước Mỹ vĩ đại trở lại" lại quyết tâm thúc đẩy tiền ổn định hơn nữa?

Ngoài động cơ rõ ràng là tự làm giàu, lời giải thích thú vị hơn là tiền ổn định hoàn toàn phù hợp với mục tiêu của chính quyền Trump là giảm mất cân bằng thương mại toàn cầu và "đưa nước Mỹ vĩ đại trở lại". Không có gì thúc đẩy những người này hơn ý tưởng rằng những gì tốt cho tài khoản ngân hàng của họ thì cũng tốt cho nước Mỹ.

Ý định của nhóm Trump rất rõ ràng: phá giá đồng đô la và thu hẹp thâm hụt thương mại của Hoa Kỳ trong khi sử dụng mối đe dọa về thuế quan để duy trì sự thống trị của mình. Stablecoin đóng vai trò quan trọng trong kế hoạch này. Ví dụ, giả sử Nhật Bản buộc phải sử dụng một phần đáng kể trong số 1,2 nghìn tỷ đô la tài sản của mình để mua stablecoin được định giá bằng đô la. Tổng nguồn cung đô la sẽ tăng lên, khiến đồng đô la mất giá. Những người phát hành stablecoin sẽ sử dụng số đô la họ nhận được để mua Kho bạc Hoa Kỳ, do đó giảm chi phí đi vay của chính phủ Hoa Kỳ và trong quá trình đó, củng cố quyền bá chủ của đồng đô la. Theo lời của JD Vance, việc áp dụng stablecoin nhiều hơn sẽ "tăng cường sức mạnh kinh tế của chúng ta".

Nhưng stablecoin có những rủi ro hệ thống mà Nhóm Trump không nên bỏ qua. Các đơn vị phát hành stablecoin có thể thu lợi nhuận bằng cách phát hành nhiều token hơn số tiền họ huy động được hoặc bằng cách mua các chứng khoán tương đối ít thanh khoản hơn (nhưng cung cấp lãi suất cao hơn). Khi stablecoin có quy mô nhỏ (ví dụ, vào năm 2021, các cơ quan quản lý của New York đã phạt Tether 21 triệu đô la vì vi phạm dự trữ không được tiết lộ), thì mối đe dọa về dự trữ xấu là không đáng kể và không khiến mọi người phải mất ngủ. Tuy nhiên, khi stablecoin vượt mốc 2 nghìn tỷ đô la, rủi ro có thể trở nên lớn hơn cuộc khủng hoảng thế chấp dưới chuẩn năm 2007.

Khi đô la chảy từ các tài khoản ngân hàng trong nước vào stablecoin, nhu cầu về Kho bạc Hoa Kỳ tăng lên và lợi suất của chúng giảm xuống. Các ngân hàng phải tăng lãi suất để ngăn chặn dòng tiền chảy ra, trong khi Kho bạc phải phát hành nhiều Kho bạc hơn để đáp ứng nhu cầu ngày càng tăng. Một sự phân kỳ đột ngột giữa các loại lãi suất khác nhau xảy ra: lãi suất ngân hàng và lãi suất Kho bạc dài hạn tăng, trong khi lãi suất Kho bạc ngắn hạn giảm, dẫn đến cái gọi là đường cong lợi suất dốc hơn—một dấu hiệu rõ ràng của sự bất ổn tài chính.

Năm 2023, Circle, đơn vị phát hành USDC (đồng tiền ổn định lớn thứ hai), nắm giữ 3,3 tỷ đô la dự trữ được lưu ký tại Ngân hàng Silicon Valley (SVB). Khi ngân hàng này sụp đổ, một cuộc chạy đua vào USDC bắt đầu và tỷ giá cố định của nó với đồng đô la đã bị phá vỡ. Nếu Fed không giải cứu SVB, Circle sẽ sụp đổ. Tập phim này hiện có vẻ như là một miếng bánh, vì Bộ Tài chính Hoa Kỳ dự đoán rằng 6,6 nghìn tỷ đô la tiền gửi ngân hàng của Hoa Kỳ đang di chuyển sang tiền ổn định trong môi trường mới được định hình bởi lời khen ngợi tiền điện tử của chính quyền Trump và "Đạo luật Genius".

Phố Wall rất muốn sử dụng công nghệ dựa trên blockchain để tăng tốc, bảo mật và giảm chi phí giao dịch chứng khoán - cố gắng phá vỡ hệ thống giao dịch chứng khoán truyền thống không ổn định, giống như cách stablecoin đã phá vỡ SWIFT. Nhưng để chuyển giao dịch cổ phiếu, trái phiếu, sản phẩm phái sinh và tất cả các loại hợp đồng tài chính kỳ lạ sang blockchain, các hợp đồng và mã thông báo phải được nhúng trong cùng một blockchain. Điều đó có nghĩa là một cuộc chạy đua vũ trang sắp bắt đầu để xem loại stablecoin nào được hỗ trợ bằng đô la sẽ thống trị giao dịch chứng khoán. Khi câu trả lời được tiết lộ, việc sử dụng nó chắc chắn sẽ tăng vọt. Tuy nhiên, nếu công ty tư nhân phát hành một loại stablecoin như vậy gặp rắc rối, toàn bộ thị trường chứng khoán và thị trường Kho bạc Hoa Kỳ trị giá 29 nghìn tỷ đô la sẽ gặp rủi ro.

Điều gì sẽ xảy ra nếu một loại stablecoin được phát hành bên ngoài Hoa Kỳ sụp đổ? Không phải của Hoa Kỳ các tổ chức, bao gồm các tổ chức châu Âu, không được tiếp cận các cơ sở cứu trợ của Fed. Liệu chính quyền Trump có cung cấp cho các ngân hàng châu Âu một hạn mức hoán đổi của Fed như đã làm vào năm 2008 không? Điều đó là không chắc chắn. Do đó, một đồng tiền ổn định được hỗ trợ bằng đô la được phát hành ở châu Âu, châu Á, châu Phi hoặc châu Mỹ Latinh có nguy cơ xuất khẩu sự mong manh về tài chính trên toàn thế giới. Ngay cả Ngân hàng Trung ương châu Âu cũng đang hoảng sợ trước viễn cảnh phải tìm đô la để cứu trợ những người nắm giữ các đồng tiền ổn định được định giá bằng eurodollar.

Trong khi đó, các nước đang phát triển phải đối mặt với một thế tiến thoái lưỡng nan: cấm các đồng tiền ổn định (từ bỏ những lợi ích to lớn của chúng), tạo ra các giải pháp thay thế có chủ quyền hoặc chấp nhận đô la hóa sâu hơn. Với đồng nhân dân tệ kỹ thuật số của mình, Trung Quốc đã khôn ngoan khi chọn cấm hoàn toàn các đồng tiền ổn định, qua đó bảo vệ hệ thống tài chính của mình. Tuy nhiên, dự trữ đô la trị giá 4,5 nghìn tỷ đô la của nước này đặt ra một tình thế tiến thoái lưỡng nan—bán đô la giúp chính quyền Trump phá giá đồng đô la, trong khi nắm giữ đô la có nguy cơ chịu tác động của sự biến động do Hoa Kỳ dẫn đầu. Sự chuẩn bị của các nước BRICS hoàn toàn trái ngược với hầu hết các nền kinh tế, vốn đang kẹt giữa sự phụ thuộc vào đồng đô la và sự bất ổn do các thử nghiệm tiền điện tử gây ra.

Do đó, Đạo luật Genius khó có thể bị chỉ trích - nếu mục đích của nó là tối đa hóa mối đe dọa sụp đổ tài chính. Về bản chất, dự luật này biến các đồng tiền ổn định thành vũ khí để tư nhân hóa tiền tệ và thực sự chuyển giao quyền thống trị của đồng đô la cho các gã khổng lồ công nghệ ủng hộ Trump.

Nhiều đảng viên Dân chủ đang chứng minh sự ngu ngốc của mình khi ủng hộ dự luật này. Đầu tiên, dự luật sẽ bảo vệ những người bạn thân của họ ở Phố Wall bằng cách thông qua lệnh cấm vô lý đối với các đồng tiền ổn định trả lãi. Thứ hai, dự luật được cho là sẽ điều chỉnh "Miền Tây hoang dã" kỹ thuật số mới của Trump. Bằng cách nào? Những đơn vị phát hành đồng tiền ổn định có giá trị dưới 50 tỷ đô la sẽ phải tuân theo quy định của tiểu bang, điều này sẽ cho phép hàng nghìn đồng tiền ổn định nhỏ hơn phát triển mạnh trên khắp Hoa Kỳ. Đối với các đồng tiền ổn định quan trọng có tính hệ thống, bao gồm cả những đồng tiền có trụ sở bên ngoài Hoa Kỳ (như Tether có trụ sở tại El Salvador), chúng sẽ được yêu cầu trải qua các cuộc kiểm toán "độc lập" về chất lượng tài sản dự trữ đô la của chúng.

Đạo luật Genius mở đường cho một vụ sụp đổ lớn. Những người soạn thảo dự luật đã không định nghĩa rõ ràng cách thức quản lý dự trữ và không thể tha thứ khi bỏ qua rủi ro của một vòng luẩn quẩn. Nhưng dự luật còn có một mặt tệ hơn nhiều. Nó tước đi quyền phát hành đồng tiền ổn định của riêng Fed, một đồng đô la kỹ thuật số để cạnh tranh với đồng nhân dân tệ kỹ thuật số mà Ngân hàng Nhân dân Trung Quốc đã sử dụng. Hơn nữa, Fed sẽ bị tước đi các công cụ cần thiết (như một công cụ quản lý tương đương với FDIC) và thay vào đó được yêu cầu dọn dẹp mớ hỗn độn mà các đơn vị phát hành đồng tiền ổn định tư nhân chắc chắn sẽ tạo ra.

Bản chất con người là phạm sai lầm trong lĩnh vực đổi mới tài chính. Nhưng để làm hỏng hoàn toàn, tất cả những gì cần làm là chính phủ Hoa Kỳ tạo điều kiện cho việc phát hành stablecoin tư nhân, che đậy nó trong lớp vỏ pháp lý của quy định nhẹ, cấm Fed sử dụng cùng một công nghệ và tước đi phương tiện để dọn dẹp mớ hỗn độn không thể tránh khỏi. Với Đạo luật Genius, chúng ta gần như đã đạt được điều đó. Bây giờ là lúc phản đối nó, chặn nó, bãi bỏ nó.

Weatherly

Weatherly