作为DeFi生态的基石之一,规模最大、最成熟的借贷协议Aave的任何动向都备受行业关注。近期,在备受瞩目的ETHCC大会上,Aave创始人Stani正式宣布,团队即将推出其下一代重要迭代版本——Aave V4。

Aave V4并非一次简单的常规升级,而是Aave 2030长期战略路线图中的一个关键里程碑。该升级计划于2024年5月首次被官方提出,其核心目标是系统性地解决V3版本在运行过程中暴露出的局限,特别是在扩展性、风险管理等关键领域进行突破。通过这次意义深远的更新,Aave旨在从根本上重塑DeFi借贷协议的底层架构与核心功能,为协议的未来发展做好准备。

在本文中,我们将详细探讨Aave V4包含的内容。我们将回顾它的演进历程,剖析其新架构,并将这些变化置于更广泛的DeFi行业发展趋势中进行解读。

Aave的演进之路

AAVE的旅程始于ETHLend,一个P2P平台,出借人和借款人需要在这里找到彼此的对手方,但是寻找匹配对手的过程缓慢且充满不确定性。团队深刻认识到这些根本性缺陷后,于2018年9月将品牌从ETHLend升级为Aave(即AAVE V1),果断地从P2P模式转向了基于流动性池的点对合约(P2C, Point-to-Contract)模型,资金被汇集起来,实现了即时借贷。之后的Aave V2通过优化智能合约,进一步降低了拥堵的以太坊网络上的交易成本,从而让更多人能够接触到DeFi。

当前版本 Aave V3,相比于V2版本,在资本效率和风险管理方面迈出了重要一步。它引入了几个关键特性,例如:

高效模式 (E-Mode): 当用户存入和借出的资产价格高度相关时(例如稳定币之间,或ETH与stETH之间),E-Mode允许用户解锁更高的借款能力(比如更高的LTV)。这直接解决了V2中相关性资产资本效率不足的问题。

隔离模式 (Isolation Mode): 允许新的、风险较高的资产以“隔离”的方式上线。在隔离模式下提供的抵押品,只能用于借入一组经治理批准的稳定币,且有明确的债务上限,并且不能与其他抵押品混合使用。这有效地将新资产的风险“隔离”起来,防止了风险传染。

然而,Aave V3也暴露出了一个更深层次的战略局限:单一实体架构无法灵活应对新兴市场和多元化场景的需求。想象一下,一家传统的银行最初只接受不动产作为抵押。它的所有表格、流程和风险评估模型都是围绕不动产设计的。现在,一位客户想要用自己公司的股权、专利权,甚至是未来的应收账款来申请贷款。银行会发现,它原有的那一套“一刀切”的流程完全无法处理这些新型的、具有不同风险特征的资产。银行要么进行伤筋动骨的内部改革,要么就只能放弃这些新业务。

Aave V3就面临着类似的困境。它的核心智能合约是为加密原生资产(如ETH、WBTC、稳定币)量身定做的。当行业开始引入RWA——例如代币化的国债或私人信贷——作为抵押品时,Aave V3的单一架构就显得力不从心了。RWA涉及链下的法律合规、对手方风险和不同的清算逻辑,这些都无法简单地塞进现有的智能合约框架里。

这就是Aave V4旨在从根本上解决的核心问题:如何从一个单一僵化的产品,演变为一个能够支持无数种金融场景的灵活平台。

Aave V4: 模块化新架构

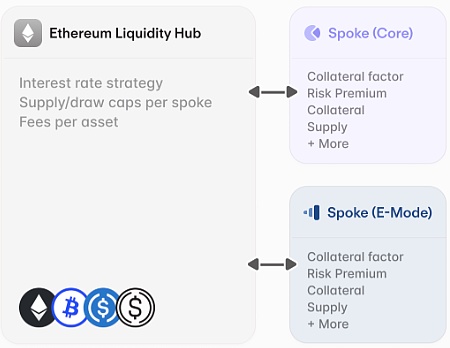

Aave V4引入了一种全新的设计,称为 “流动性中心 + 辐条”(Liquidity Hub + Spoke) 模型。这一架构是对“单一实体”局限性的直接回应,我们可以用传统金融中的一个简单类比来理解它:一家中央银行及其商业银行网络。

该设计最重要的方面是其开放性。Aave V4将允许开发者构建并提议他们自己的 Spoke。如果一个新的 Spoke设计通过了Aave的治理审批,它就可以从流动性中心获得一条信贷额度,从而利用Aave庞大的流动性网络来启动一个新的、专业化的市场。这彻底将Aave从一个单纯的产品,转变为一个金融创新的基础平台。

比较:Aave vs. Sky(前MakerDAO)

为了充分理解Aave的战略方向,将其与其主要竞争对手MakerDAO进行比较会很有帮助。MakerDAO最近也进行了品牌重塑,更名为Sky,并推出了自己的“终局(Endgame)”计划。正可谓“英雄所见略同”,Sky也采用了模块化架构,这标志着整个行业都朝着更灵活、更具可扩展性的设计方向发展。

相似

Sky的架构可以被描述为 “Sky Core + SubDAO”。

Sky Core 在Sky生态中扮演着“中央银行”的角色,继承了MakerDAO发行稳定币的功能(现在的USDS,原来的DAI)。它制定最核心的规则(比如:批准哪些SubDAO可以接入系统、每个SubDAO的总铸币上限是多少、紧急关停机制等)、维护USDS的稳定、并作为最终的信用和安全保障。。

SubDAO 是在Sky生态系统内运作的、半独立的专业化组织,扮演着面向特定领域的“商业银行”的使用。SubDAO的核心工作是资产管理和风险评估。它们被Sky Protocol授权,可以接收特定类型的抵押品,并向Sky Core发起一个铸造USDS的请求。例如,Spark Protocol 是目前Sky生态中唯一成熟的SubDAO,就是一个专注于借贷的SubDAO,是Aave的直接竞争对手。其他SubDAO则可能专注于RWA资产或其他细分市场。

Aave的“Liquidity Hub + Spoke”与Sky的“Sky Core + SubDAO”之间的相似之处显而易见:两者都意识到,一个单一的实体无法满足所有市场需求,因此都采用了“中央银行 + 专业化商业银行”的模式:中央商行制订政策和提供流动性,而专业化商业银行则负责开拓具体的业务场景。

回顾AAVE与Sky(MakerDAO)两个项目的恩怨,Sky Spark是通过直接Fork了Aave V3 的开源代码而诞生的,双方还就利润分享协议爆发了激烈争端,Aave指责 Spark远未支付承诺的10%利润分成。现在AAVE V4只是“借鉴”了一下Sky成熟的模块化设计思路,也算是“以其人之道,还治其人之身”。

不同

尽管如此相似,AAVE与Sky在核心业务、经济模型和生态主权上也存在显著差异。

首先是流动性种类:Aave 的Liquidity Hub旨在为广泛的资产类别提供流动性,包括稳定币、波动性资产(如 ETH)、衍生资产(LSTs)等。而 Sky 继承了 MakerDAO 的基因,其核心战略始终围绕其原生稳定币 USDS(前身为 DAI)的发行、稳定和推广。其 SubDAO 的主要任务,就是为 USDS 创造更多的应用场景和需求,深化其流动性护城河。

其次是经济模型与主权:这是两者之间最根本的区别。Sky SubDAO被赋予了高度的经济主权,每个SubDAO都被允许发行自己的治理代币(例如Spark的SPK代币),这使其能够构建独立的经济模型,推行自己的激励计划,并直接捕获自身业务增长所创造的价值。这种经济上的独立性,让SubDAO演化出复杂和强大的功能架构。以目前Sky生态中唯一的成熟范例Spark为例,其运作模式可以类比为一个双层的金融系统:

“商业银行”层面 (零售端):它拥有面向终端用户的借贷平台 Spark Lend。这部分业务直接服务于个人用户,功能类似于我们熟知的商业银行。

“区域储备银行”层面 (批发端):Spark还拥有一个名为 Spark Liquidity Layer (SLL) 的流动性层,扮演着区域性“流动性枢纽”的角色。SLL从Sky Core获得流动性(如USDC/USDS)之后,不仅为自家的“商业银行”Spark Lend提供资金支持,更将这些流动性“批发”给其他DeFi协议,比如Morpho,甚至竞争对手Aave。

因此,Spark并非一个简单的借贷应用,而是一个集零售与批发业务于一体、深度整合的流动性引擎,充分利用其SubDAO的身份,在Sky生态内外创造并分配价值。

相比之下,Aave V4中的Spokes的独立性、自主性就要弱很多。目前Spokes并不能发行自己的代币。它们是 Aave 核心协议的延伸,其产生的价值(如利息收入)将回流至 Aave DAO。Spoke类似于大集团下的不同事业部,它们在统一的 Aave 品牌和经济框架下运作,创造的价值也回流至集团总部。

宏观视角

Aave和Sky的这些架构转变并非孤立事件,而是对塑造DeFi未来的主要趋势的直接回应。

整合RWA

DeFi增长的下一个前沿被广泛认为是真实世界资产的代币化,如国债、房地产和私人信贷。这些资产带有独特的法律和合规要求,很难在单一、庞大的协议中进行管理。Aave V4和Sky的模块化架构非常适合于此,它们允许协议在保持其核心的去中心化和无许可特性的同时,创建出独立的、可定制的、甚至是许可制的“沙盒”环境(如 RWA Spoke 或 RWA SubDAO),专门用于承接和管理 RWA。

应用链的崛起

这种模块化演进的一个逻辑终点是,主要协议推出自己的专属区块链,即“Appchain”。Aave和Sky都已宣布了朝这个方向发展的计划,分别将推出Aave Network和NewChain。

为什么这些已经成功的协议要不约而同地走向应用链?答案在于主权和价值捕获。拥有自己的应用链,意味着协议可以完全控制其执行环境,能够自定义费用市场(如用 GHO 支付 Gas)、捕获原本被公链矿工或验证者拿走的 MEV、并为用户提供更流畅、更一体化的体验。更重要的是,将原生代币用作 Gas 和质押资产,创造了一种比单纯收取利息分成更为强大和直接的价值捕获飞轮。这标志着协议从“租客”(在以太坊或 L2 上运行)到“地主”(拥有自己的主权平台)的身份转变。

对以太坊的影响

虽然这些应用链看起来像是在“离开”以太坊,但实际上它们的设计是依赖于以太坊的。Aave Network和NewChain都计划将以太坊作为其最终的安全和结算层。这反映了以太坊角色的一个更广泛的转变——从一个所有活动都发生的场所,转变为一个为庞大的互联链生态系统提供安全保障的基础信任层。

然而,这一转变也给以太坊的经济模型带来了严峻的挑战。历史经验显示,当主要协议的活动迁移至Layer 2后,以太坊主网的交易量会下降,导致手续费收入减少。而Base Fee燃烧量的减少会削弱ETH的通缩机制,使其面临通胀压力。

因此,面对主要DeFi协议纷纷独立成链的大趋势,以太坊必须主动进化,探索出能够从其“生态安全提供商”这一新角色中有效捕获价值的新经济模型,从而维系整个生态健康运行。

结论

Aave V4不仅仅是一次升级,更是一次战略性的重新定位。它是对“单一实体无法满足多元化需求”这一内部挑战的深思熟虑的解决方案,也是对RWA和多链格局等外部机遇的前瞻性回应。

通过转变为一个模块化的开放平台,Aave正在为超越简单的借贷应用,成为下一代链上金融的基础设施奠定基础。“Liquidity Hub + Spoke”模型为用户带来了更高的资本效率,也为开发者提供了前所未有的灵活性。这种演进,与其主要竞争对手的动向相呼应,标志着DeFi行业正在走向成熟,为更广泛的采用和更复杂的金融整合做好了准备。Aave V4的推出将是一个值得关注的关键事件,它有潜力在未来几年为DeFi借贷领域树立新的标准。

Alex

Alex Alex

Alex Kikyo

Kikyo Brian

Brian Brian

Brian Brian

Brian Joy

Joy Brian

Brian Alex

Alex Alex

Alex Alex

Alex