Tốc độ đốt của Shiba Inu tăng vọt, báo hiệu sự phát triển của thị trường

Tỷ lệ đốt của Shiba Inu tăng đột biến 5000%, cho thấy động lực thị trường tích cực và sự quan tâm của nhà đầu tư bất chấp rủi ro cố hữu.

Kikyo

Kikyo

Nguồn: Grayscale Research; Biên soạn bởi: AIMan@黄金财经

● Stablecoin là token kỹ thuật số được neo giá vào đô la Mỹ và được phát hành trên blockchain. Thông qua cấu trúc này, đô la kỹ thuật số được token hóa có thể được hưởng lợi từ các tính năng của blockchain, bao gồm thanh toán không biên giới, thanh toán gần như tức thì, chi phí giao dịch có khả năng thấp hơn và mức độ minh bạch cao.

● Stablecoin phổ biến trong thế giới giao dịch tiền điện tử, nhưng hiện cũng đang được sử dụng cho các khoản thanh toán truyền thống. Hiện tại, có khoảng 250 tỷ đô la stablecoin đang lưu hành và các đơn vị phát hành stablecoin hiện là những người nắm giữ chính trái phiếu kho bạc Hoa Kỳ. Blockchain xử lý hơn 100 triệu giao dịch stablecoin mỗi tháng.

● Mặc dù các hệ thống thanh toán truyền thống phần lớn rất hiệu quả, nhưng một số yếu tố có thể rẻ hơn, nhanh hơn và/hoặc cung cấp nhiều chức năng hơn. Dựa trên những lợi thế so sánh của chúng, Grayscale Research dự kiến stablecoin sẽ đạt được nhiều tiến bộ nhất trong các lĩnh vực sau: (1) thanh toán xuyên biên giới; (2) thanh toán trong nước tại các thị trường do thẻ tín dụng thống trị như Hoa Kỳ; và (3) chuyển giá trị giữa các tác nhân AI.

● Stablecoin là trường hợp sử dụng cốt lõi cho các blockchain công khai và việc áp dụng stablecoin ngày càng tăng có thể sẽ mang lại lợi ích cho hầu hết mọi khía cạnh của loại tài sản tiền điện tử ở một mức độ nào đó.

● Trong số các blockchain cụ thể, Ethereum dường như sẵn sàng hưởng lợi từ việc áp dụng stablecoin ngày càng tăng, vì nó đã có số lượng stablecoin lớn nhất và xử lý nhiều giao dịch stablecoin nhất. Xu hướng này sẽ mở rộng sang blockchain Ethereum Layer 1 và hệ sinh thái Layer 2 của nó. Những bên hưởng lợi khác có thể bao gồm một số blockchain Layer 1 hiệu suất cao, các ứng dụng tài chính phi tập trung (DeFi) liên quan và các công ty dịch vụ tài chính truyền thống áp dụng cơ sở hạ tầng stablecoin.

●Grayscale Research tin rằng việc thông qua Đạo luật GENIUS, thiết lập khuôn khổ quản lý toàn diện cho stablecoin của Hoa Kỳ, là một cột mốc quan trọng đối với ngành công nghiệp tiền điện tử. Dự luật này nhằm mục đích thúc đẩy việc tích hợp stablecoin vào hệ thống tài chính Hoa Kỳ đồng thời thiết lập các biện pháp bảo vệ để hỗ trợ sự ổn định tài chính, bảo vệ người tiêu dùng và hạn chế các hoạt động bất hợp pháp.

Việc cải thiện hiệu quả hệ thống thanh toán của một nền kinh tế mang lại lợi ích cho tất cả mọi người, nhưng những thay đổi cơ bản rất khó đạt được. Hệ thống thanh toán về cơ bản là một mạng lưới bao gồm nhiều bên tham gia, vì vậy các nỗ lực cải cách có thể phải đối mặt với những thách thức phối hợp rất lớn. Ngay cả những cải tiến có vẻ hiển nhiên - chẳng hạn như các tiêu chuẩn truyền thông tin chung và giờ làm việc chồng chéo giữa các ngân hàng toàn cầu - cũng khó thực hiện. Trong năm năm qua, Nhóm Hai Mươi (G20) đã cam kết rõ ràng về việc cải thiện thanh toán xuyên biên giới - điều này đặc biệt gây khó chịu cho người dùng - nhưng tiến độ vẫn còn chậm.

Stablecoin là một sáng kiến mới nổi trong lĩnh vực thanh toán kỹ thuật số dựa trên công nghệ blockchain. Giống như hầu hết các ứng dụng tiền điện tử, việc áp dụng stablecoin là một hiện tượng từ dưới lên: nhiều người dùng khác nhau trên khắp thế giới đã được hưởng lợi từ việc sử dụng stablecoin để giao dịch và/hoặc lưu trữ giá trị. Đạo luật GENIUS, được Tổng thống Trump ký thành luật vào thứ Sáu, ngày 18 tháng 7, cung cấp một khuôn khổ pháp lý toàn diện cho thanh toán bằng stablecoin tại Hoa Kỳ. Đạo luật này, cùng với những nỗ lực tương tự ở các quốc gia khác, sẽ cho phép stablecoin được tích hợp sâu hơn vào hệ thống tài chính truyền thống, đồng thời thiết lập các biện pháp bảo vệ phù hợp cho sự ổn định tài chính, bảo vệ người tiêu dùng và ngăn chặn hoạt động bất hợp pháp. Grayscale Research tin rằng stablecoin có tiềm năng làm gián đoạn một số khía cạnh của ngành thanh toán toàn cầu bằng cách cung cấp chi phí thấp hơn, thời gian thanh toán nhanh hơn và tính minh bạch cao hơn. Chúng tôi kỳ vọng stablecoin sẽ thâm nhập sâu nhất vào các lĩnh vực sau: (1) thanh toán xuyên biên giới; (2) thanh toán trong nước tại các thị trường do thẻ tín dụng thống trị như Hoa Kỳ; và (3) chuyển giá trị giữa các tác nhân AI. Stablecoin cũng là một cách để nắm giữ giá trị kỹ thuật số và có tiềm năng loại bỏ một phần tiền gửi ngân hàng thương mại. Trong hệ sinh thái tiền điện tử, những người hưởng lợi lớn nhất có thể là các đơn vị phát hành stablecoin và các đối tác phân phối của họ (những người kiếm được biên độ lãi suất ròng (NIM), cũng như các blockchain trong hệ sinh thái Ethereum, một số lớp 1 hiệu suất cao khác và các ứng dụng tài chính phi tập trung (DeFi) liên quan như oracle và sàn giao dịch phi tập trung (DEX).

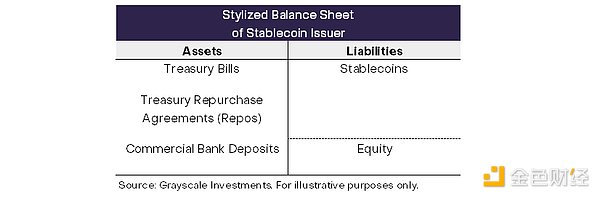

Stablecoin là một mã thông báo kỹ thuật số được neo theo đô la Mỹ và được phát hành trên blockchain. Có nhiều loại stablecoin (được mô tả bên dưới), nhưng người dùng phổ thông có thể sẽ chỉ tiếp cận một loại cụ thể: stablecoin được thế chấp hoàn toàn, được bảo chứng bằng tiền pháp định. Các công cụ này rất giống với các quỹ tương hỗ thị trường tiền tệ chỉ dành cho chính phủ: chúng là các token ổn định giá trị đồng đô la Mỹ và được bảo chứng hoàn toàn bằng trái phiếu kho bạc hoặc tài sản thế chấp tương tự (Biểu đồ 1). Stablecoin có thể duy trì tỷ giá cố định với đồng đô la vì đơn vị phát hành stablecoin sẵn sàng mua lại stablecoin theo giá trị ngang giá hoặc phát hành thêm stablecoin để đổi lấy tiền mặt. Đây là một cấu trúc rất đơn giản và bản thân nó không phải là một cải tiến đặc biệt thú vị. Tuy nhiên, khi đô la kỹ thuật số được mã hóa được triển khai trên một blockchain công khai, chúng sẽ có được các khả năng của blockchain, bao gồm thanh toán không biên giới, thanh toán gần như tức thì, chi phí tiềm năng thấp và mức độ minh bạch cao.

Hình 1: Một đồng tiền ổn định thanh toán được quản lý tại Hoa Kỳ sẽ có cấu trúc đơn giản

Ngày nay, đồng tiền ổn định (stablecoin) rất phổ biến trong giao dịch tiền điện tử. Ví dụ: đồng tiền ổn định chiếm 70%-80% khối lượng giao dịch token tiền điện tử được giao dịch trên các sàn giao dịch tập trung (CEX). Do đó, sự tăng trưởng về khối lượng giao dịch tiền điện tử có thể sẽ dẫn đến sự tăng trưởng về số dư và khối lượng giao dịch stablecoin. Stablecoin cũng là công cụ chính để người dùng truy cập các ứng dụng DeFi như giao thức cho vay phi tập trung. Tuy nhiên, stablecoin hiện cũng đang được sử dụng cho các khoản thanh toán kỹ thuật số truyền thống, đặc biệt là ở các nền kinh tế thị trường mới nổi. Trường hợp sử dụng này không liên quan đến giao dịch tiền điện tử đầu cơ và do đó có thể hỗ trợ tăng trưởng bền vững trong các ứng dụng blockchain.

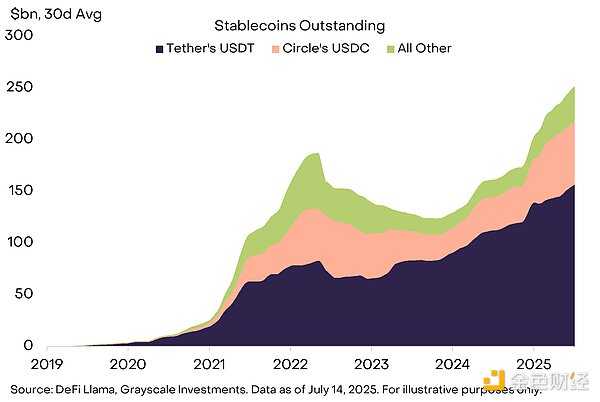

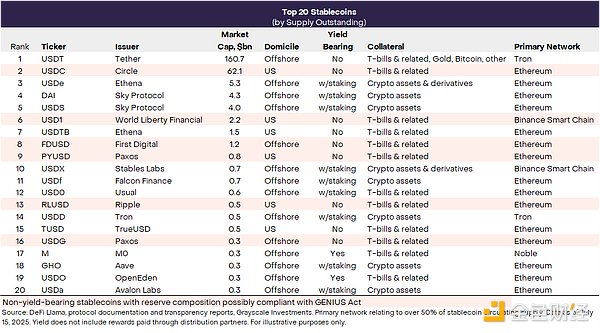

Mặc dù các đơn vị phát hành đã tạo ra stablecoin cho nhiều loại tiền tệ khác nhau, nhưng hầu hết trong số 250 tỷ đô la stablecoin đang lưu hành đều là stablecoin đô la Mỹ. Hai đơn vị phát hành thống trị thị trường stablecoin đô la Mỹ: Tether, đơn vị phát hành stablecoin USDT, và Circle, đơn vị phát hành stablecoin USDC (xem Hình 2). Tether được đăng ký ở nước ngoài và USDT của nó chiếm khoảng 60% tổng "giá trị thị trường" của stablecoin. Circle được đăng ký tại Hoa Kỳ và USDC của nó chiếm khoảng 25% tổng giá trị thị trường stablecoin. Tài sản dự trữ Tether hiện là chủ sở hữu trái phiếu kho bạc Hoa Kỳ hàng đầu: nếu là một quốc gia, thì đây sẽ là chủ sở hữu nước ngoài lớn thứ 18 của trái phiếu kho bạc Hoa Kỳ, chỉ đứng sau Ả Rập Xê Út và đứng trước Hàn Quốc.

Hình 2: Các đồng tiền ổn định lớn nhất là USDT và USDC

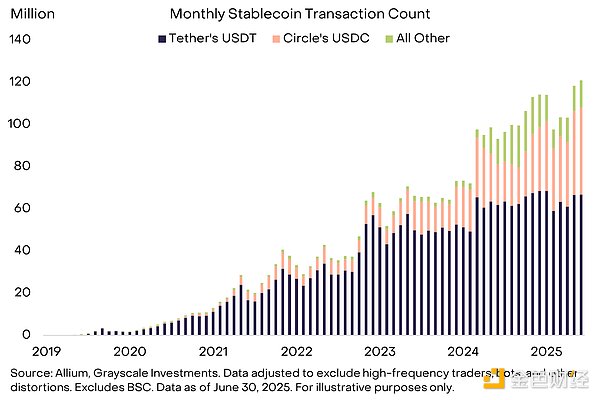

Không có thước đo hoàn hảo nào để đo lường khối lượng giao dịch của đồng tiền ổn định, nhưng một nhóm chuyên gia về dữ liệu tiền điện tử đã hợp tác với Visa để tạo ra một chuẩn mực được sử dụng rộng rãi nhằm loại bỏ một số loại thiên vị nhất định (chẳng hạn như các nhà giao dịch tần suất cao và robot). Theo ước tính này, người dùng đã thực hiện hơn 120 triệu giao dịch stablecoin vào tháng 6 năm 2025 (Biểu đồ 3). Tổng giá trị được chuyển giao là khoảng 800 tỷ đô la, tương đương gần 10 nghìn tỷ đô la theo tốc độ hàng năm. Để so sánh, mạng lưới Visa sẽ xử lý khoảng 13 nghìn tỷ đô la thanh toán vào năm 2024. Cần nói rõ rằng, các giao dịch này liên quan đến cả trường hợp sử dụng tiền điện tử và thanh toán, và không thể phân biệt chúng chỉ dựa trên dữ liệu trên chuỗi. Hiện tại, phần lớn các giao dịch stablecoin có thể vẫn liên quan đến giao dịch tiền điện tử (có thể lên tới 90%) chứ không phải thanh toán hàng hóa và dịch vụ.

Hình 3: Hơn 100 triệu giao dịch stablecoin mỗi tháng

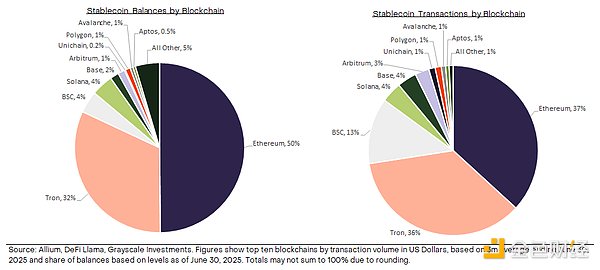

Hầu hết các blockchain nền tảng hợp đồng thông minh đều sử dụng stablecoin, nhưng những nền tảng dẫn đầu hiện nay trong danh mục này là Ethereum và TRON (Hình 4). Khoảng một nửa số dư stablecoin nằm trên Ethereum, bao gồm USDT và USDC; hầu hết số dư stablecoin trên TRON đều bao gồm USDT. Ethereum và Tron đã xử lý khoảng 1,7 nghìn tỷ đô la giao dịch stablecoin trong năm nay; Hầu hết các giao dịch trên Tron đều sử dụng stablecoin USDT của Tether (>99%), trong khi hầu hết các giao dịch trên Ethereum đều sử dụng stablecoin USDC của Circle (~65%).

Hình 4: Ethereum và Tron là những blockchain stablecoin hàng đầu hiện nay

Nền kinh tế toàn cầu hiện đại không thể thiếu một hệ thống thanh toán hiệu quả và cơ sở hạ tầng hiện có đang hoạt động đủ tốt để duy trì hoạt động trơn tru. Đồng thời, vẫn còn nhiều điểm cần cải thiện ở một số lĩnh vực. Ví dụ rõ ràng nhất là thanh toán xuyên biên giới - đó là lý do tại sao G20 đã tập trung rõ ràng vào vấn đề này - nhưng một số mạng lưới thanh toán trong nước cũng kém hiệu quả. Ngoài ra, sự phát triển của các giao dịch AI-agent sẽ đặt ra những yêu cầu mới đối với cơ sở hạ tầng thanh toán của các nền kinh tế. Stablecoin có thể giúp bối cảnh thanh toán toàn cầu hiệu quả hơn và có khả năng giảm chi phí cho người tiêu dùng và doanh nghiệp.

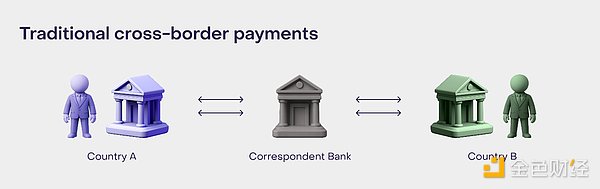

Thanh toán xuyên biên giới liên quan đến các tổ chức tài chính (và quy định của họ) ở nhiều quốc gia và do đó thường phức tạp hơn thanh toán trong nước. Do tính phức tạp này, thanh toán xuyên biên giới có xu hướng tốn kém hơn, thanh toán chậm hơn và thường kém minh bạch hơn đối với người dùng. Loại hình thanh toán xuyên biên giới phổ biến nhất liên quan đến các ngân hàng đại lý, mở tài khoản cho các ngân hàng đối tác tại nhiều thị trường trong nước khác nhau và thanh toán các giao dịch giữa họ (Hình 5). Trong một số trường hợp, nhiều ngân hàng đại lý kết nối các tổ chức tài chính ở các thị trường xa xôi.

Hình 5: Thanh toán xuyên biên giới liên quan đến nhiều bên trung gian

Nguồn: Grayscale Investments. Chỉ mang tính chất tham khảo.

Mỗi bên trung gian bổ sung trong quy trình đều làm tăng chi phí và sự chậm trễ tiềm ẩn. Hội đồng Ổn định Tài chính (FSB), một cơ quan quốc tế, báo cáo dữ liệu tổng hợp về chi phí thanh toán xuyên biên giới trong báo cáo thường niên của mình. Không bao gồm kiều hối, chi phí trung bình của các khoản thanh toán xuyên biên giới từ cá nhân đến doanh nghiệp vào năm 2024 sẽ là 2% và chi phí trung bình của các khoản thanh toán xuyên biên giới từ cá nhân đến cá nhân sẽ vào khoảng 2,5%. Đối với kiều hối, chi phí trung bình là khoảng 5%. Đối với nhiều khoản thanh toán xuyên biên giới, tốc độ không phải là vấn đề: theo báo cáo thường niên của FSB, khoảng 70% các khoản thanh toán bán lẻ có thể được giải quyết trong vòng một ngày làm việc kể từ khi khoản thanh toán được bắt đầu. Tuy nhiên, cũng có những hành lang thanh toán mà thời gian xử lý trung bình là hơn hai ngày và có thể kéo dài tới 10 ngày. Trong những trường hợp này, stablecoin có thể cung cấp chi phí thấp hơn và thời gian thanh toán nhanh hơn.

Chúng tôi tin rằng cũng có chỗ để cải thiện trong các hệ thống thanh toán trong nước như Hoa Kỳ, nơi hiện đang bị chi phối bởi các mạng lưới thẻ tín dụng. Các mạng lưới thẻ tín dụng có tính tập trung cao, điều này có thể cho phép các nhà cung cấp duy trì lợi nhuận và các cơ quan quản lý và quan chức dân cử thường tìm cách giảm chi phí. Stablecoin có thể tăng cường cạnh tranh trên các thị trường này và giúp giảm chi phí cho người dùng.

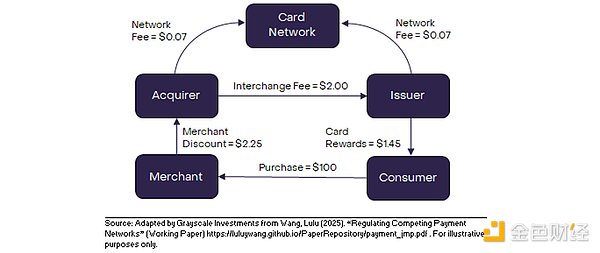

Hình dưới đây cho thấy cấu trúc của một khoản thanh toán bằng thẻ tín dụng điển hình tại Hoa Kỳ và quy trình tính phí liên quan. Khi người tiêu dùng chi tiêu 100 đô la, đơn vị chấp nhận thẻ thường nhận được 97,75 đô la và trả 2,25 đô la còn lại (gọi là khoản hoàn tiền cho đơn vị chấp nhận thẻ) cho đơn vị phát hành thẻ (tổ chức tài chính xử lý giao dịch thay mặt đơn vị chấp nhận thẻ). Một phần số tiền này (1,45 đô la) được hoàn trả cho người tiêu dùng dưới dạng phần thưởng thẻ tín dụng. Phần còn lại (0,80 đô la) được các ngân hàng và công ty thẻ tín dụng tạo nên mạng lưới thẻ thu về dưới dạng doanh thu. Mặc dù nhiều người tiêu dùng thích phần thưởng thẻ tín dụng đi kèm với hệ thống này, nhưng các đơn vị chấp nhận thẻ có thể muốn tìm kiếm các hình thức thanh toán kỹ thuật số khác. Ngoài ra, các nhà hoạch định chính sách có thể lo ngại rằng hệ thống này mang lại lợi ích cho chủ thẻ (những người nhận được phần thưởng) trong khi lại gây hại cho người dùng tiền mặt (những người vẫn phải trả cùng một mức giá bán lẻ cuối cùng trong hầu hết các trường hợp).

Hình 6: Thanh toán bằng thẻ tín dụng liên quan đến nhiều loại phí khác nhau

Cuối cùng, các hệ thống thanh toán truyền thống không phù hợp với các tác nhân AI—phần mềm tự động có thể hoạt động độc lập và thực hiện các lệnh phức tạp. Là những tác nhân phi con người, các tác nhân AI không thể sở hữu hoặc vận hành hợp pháp các tài khoản ngân hàng. Ngược lại, blockchain cho phép các tác nhân AI tự động kiểm soát ví và phân bổ nguồn lực tài chính. Blockchain cũng hỗ trợ các giao dịch vi mô gần như tức thời, trong khi các hệ thống truyền thống yêu cầu thời gian thanh toán nhiều ngày và phí cao. Do đó, thanh toán bằng stablecoin trên blockchain có thể cải thiện chức năng của các tác nhân AI và mở rộng đáng kể phạm vi của chúng. Mặc dù đây là một trường hợp sử dụng mới cho hệ thống thanh toán toàn cầu, một số nhà phân tích dự đoán nó sẽ phát triển nhanh chóng trong những năm tới, điều này có thể khiến thanh toán do tác nhân AI trở thành trường hợp sử dụng chính cho stablecoin.

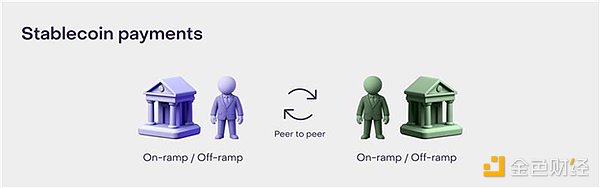

Stablecoin trên blockchain công khai cung cấp một kiến trúc hoàn toàn khác biệt cho thanh toán kỹ thuật số. Theo cách nói của ngành thanh toán, stablecoin là một cải tiến ở "phần cuối" (lớp cơ sở hạ tầng cơ bản), trong khi nhiều cải tiến gần đây khác tập trung vào "phần đầu" (lớp giao diện người dùng). Việc chuyển stablecoin trên blockchain hoàn toàn ngang hàng, không có bên trung gian xử lý giao dịch (Hình 7). Tuy nhiên, người dùng có thể cần phải "gửi" tiền vào blockchain trước thông qua một tổ chức tài chính, sau đó "gửi" tiền ra để sử dụng. Người dùng sẽ chọn thanh toán bằng stablecoin nếu họ có thể cung cấp (1) tổng chi phí đầu cuối thấp hơn, (2) tốc độ nhanh hơn và/hoặc (3) rủi ro thất bại thanh toán thấp hơn.

Hình 7: Thanh toán bằng stablecoin là ngang hàng

Nguồn: Grayscale Investments. Chỉ mang tính chất tham khảo.

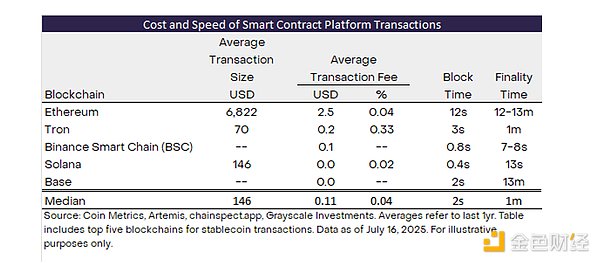

Các blockchain nền tảng hợp đồng thông minh xử lý giao dịch tương đối nhanh chóng và với chi phí tương đối thấp (Hình 8). Chi phí giao dịch blockchain không tăng theo tỷ lệ 1:1 với giá trị giao dịch, vì vậy các giao dịch có giá trị cao thường có tỷ lệ phần trăm phí thấp hơn. Đối với những người dùng không cần gửi hoặc rút tiền, stablecoin trên các chuỗi công khai đã là một cách hiệu quả để chuyển giá trị kỹ thuật số trên toàn cầu. Nếu tỷ lệ áp dụng stablecoin tiếp tục tăng và ngày càng nhiều đơn vị chấp nhận stablecoin để thanh toán hàng hóa và dịch vụ, nhu cầu sử dụng các kênh thanh toán ngân hàng có thể giảm xuống, cho phép nhiều người dùng hơn được hưởng lợi ích từ các giao dịch stablecoin trên blockchain.

Hình 8: Blockchain hợp đồng thông minh cung cấp giao dịch nhanh chóng và tiết kiệm

Tuy nhiên, trên thực tế, hầu hết các đơn vị chấp nhận thanh toán bằng stablecoin vẫn chưa chấp nhận thanh toán bằng stablecoin, và người dùng cần phải chuyển tiền ra ngoài trước khi có thể sử dụng. Do đó, khi giao dịch bằng stablecoin, người dùng cần cân nhắc toàn bộ chi phí đầu cuối, bao gồm cả phí gửi/rút tiền. Mặc dù về mặt kỹ thuật, đây là một quy trình đơn giản, nhưng các tổ chức tài chính thường tính phí gửi/rút tiền để trang trải chi phí tuân thủ: các bên trung gian chịu trách nhiệm thực hiện các chính sách và quy trình chống rửa tiền (AML) và chống tài trợ khủng bố (CFT), cũng như bất kỳ hạn chế nào liên quan đến lệnh trừng phạt và các biện pháp kiểm soát vốn khác. Các bên trung gian cũng có thể phải chịu chi phí liên quan đến gian lận thanh toán và các chi phí hành chính khác. Vì tất cả những lý do này, chi phí đầu cuối của các giao dịch stablecoin không phải lúc nào cũng cạnh tranh về chi phí với các phương thức thanh toán truyền thống.

Nhiều tổ chức tài chính tiền điện tử lớn, chẳng hạn như Coinbase (sàn giao dịch lớn nhất tại Hoa Kỳ) và Mercado Bitcoin (sàn giao dịch lớn nhất tại Mỹ Latinh), cung cấp dịch vụ gửi và rút tiền miễn phí cho stablecoin và các tài sản khác. Đối với các giao dịch gửi và rút tiền miễn phí, giao dịch stablecoin có thể rẻ hơn nhiều so với các phương thức thanh toán truyền thống. Trong các trường hợp khác, phí gửi và rút tiền vào khoảng 1% mỗi giao dịch, trong trường hợp đó chi phí/lợi ích sẽ phụ thuộc vào các trường hợp cụ thể. Trong một số trường hợp khác, các khoản phí này có thể vượt quá 5%, khi đó, stablecoin có thể không hiệu quả về mặt chi phí như các lựa chọn thay thế truyền thống. Chi phí gửi và rút tiền trung bình thấp có thể là một yếu tố hỗ trợ việc tiếp tục áp dụng stablecoin theo thời gian.

Grayscale Research dự đoán stablecoin sẽ thâm nhập vào lĩnh vực thanh toán truyền thống, nhưng chúng khó có thể cạnh tranh ở tất cả các phân khúc (đặc biệt là trong ngắn hạn, vì một số cơ sở hạ tầng blockchain liên quan vẫn đang được phát triển). Stablecoin đã chiếm ưu thế trong lĩnh vực giao dịch tiền điện tử và có khả năng sẽ tiếp tục phát triển. Về các trường hợp sử dụng thanh toán, chúng tôi dự đoán stablecoin sẽ cạnh tranh nhất ở ba lĩnh vực:

1. Thanh toán kỹ thuật số tương đối chậm, tốn kém và/hoặc liên quan đến một số lượng lớn các trung gian tài chính - quan trọng nhất là thanh toán xuyên biên giới.

2. Hiệu ứng mạng lưới hoặc việc thiếu cạnh tranh cho phép các trung gian duy trì các khoản thanh toán kỹ thuật số có biên lợi nhuận cao. Điều này một lần nữa bao gồm các khoản thanh toán xuyên biên giới, nhưng chúng tôi tin rằng nó cũng bao gồm các hệ thống thanh toán tập trung vào thẻ trong nước như Hoa Kỳ.

3. Cơ sở hạ tầng blockchain công cộng mang lại những lợi thế độc đáo cho thanh toán kỹ thuật số, chẳng hạn như thanh toán có thể lập trình và khả năng tạo tài khoản mới với sự cho phép của ngân hàng. Những tính năng này rất quan trọng đối với thanh toán bằng tác nhân AI.

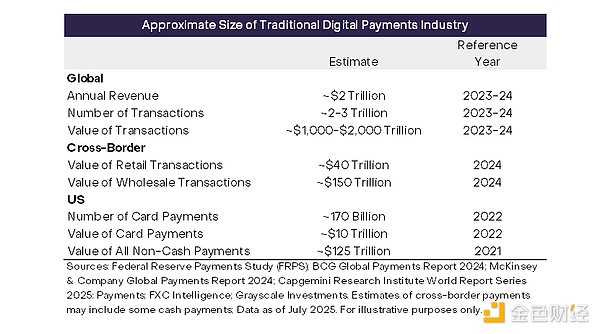

Việc ước tính chính xác quy mô thị trường tiềm năng (TAM) của stablecoin không hề dễ dàng, nhưng dữ liệu từ các hệ thống thanh toán hiện có có thể cho chúng ta ý tưởng sơ bộ về quy mô có thể có của nó. Hình 9 cho thấy ước tính sơ bộ của chúng tôi dựa trên nhiều nguồn. Ngành thanh toán toàn cầu xử lý 2-3 nghìn tỷ giao dịch mỗi năm, với tổng giá trị là 100-200 nghìn tỷ đô la (hoặc 1-2 nghìn tỷ đô la) mỗi năm. Doanh thu của ngành là khoảng 2 nghìn tỷ đô la, được chia thành biên độ lãi ròng (NIM) và phí giao dịch.

Hình 9: Ngành thanh toán toàn cầu xử lý 2-3 nghìn tỷ giao dịch mỗi năm

Ngược lại, ngành công nghiệp stablecoin vẫn còn nhỏ. Hiện tại, tổng số giao dịch stablecoin là khoảng 100 triệu mỗi tháng (khoảng 0,05% so với thanh toán truyền thống), và tổng giá trị khoảng 800 tỷ đô la Mỹ mỗi tháng (khoảng 0,5%-1,0% so với thanh toán truyền thống).

Dựa trên lãi suất tiền mặt 4%-5% của Hoa Kỳ và 250 tỷ đô la tiền ổn định không sinh lãi, các đơn vị phát hành tiền ổn định có thể kiếm được khoảng 10 tỷ đến 12 tỷ đô la thu nhập lãi gộp mỗi năm. Hầu hết các đồng tiền ổn định đều không trả lãi, vì vậy lãi gộp và thu nhập lãi ròng (NIM) có thể tương đương nhau (mặc dù các đơn vị phát hành tiền ổn định có các chi phí hoạt động khác). Chúng tôi ước tính riêng rằng các blockchain xử lý các giao dịch tiền ổn định chỉ có thể kiếm được khoảng 500 triệu đô la mỗi năm từ hoạt động như vậy (tức là không bao gồm phí từ các giao dịch khác). Do đó, tổng doanh thu của ngành công nghiệp tiền ổn định chỉ bằng khoảng 0,5% doanh thu của ngành thanh toán truyền thống.

Việc tăng cường áp dụng tiền ổn định sẽ hỗ trợ cả NIM và doanh thu giao dịch. Theo Đạo luật GENIUS, các đồng tiền ổn định thanh toán do Hoa Kỳ quản lý không thể trả lãi trực tiếp. Do đó, các đơn vị phát hành tiền ổn định có thể duy trì được NIM lành mạnh trong thời điểm hiện tại. Tuy nhiên, áp lực cạnh tranh cuối cùng có thể dẫn đến việc một phần thu nhập lãi suất được chia sẻ với các đối tác phân phối (ví dụ: quan hệ đối tác của Circle với Coinbase) và cuối cùng là với người dùng. Do đó, thu nhập lãi suất ròng có thể sẽ tăng chậm hơn so với nguồn cung stablecoin. Thu nhập lãi suất ròng (NIM) thu được từ việc phát hành stablecoin chủ yếu đến từ chi phí của các ngân hàng thương mại, những đơn vị hiện đang phát hành đô la kỹ thuật số cho công chúng sử dụng trong các giao dịch.

Ngược lại, chúng tôi tin rằng thu nhập giao dịch sẽ tăng trưởng gần như đồng bộ với khối lượng giao dịch. Ví dụ: nếu stablecoin chiếm 20% giao dịch được xử lý bởi các kênh thanh toán truyền thống, thì số lượng giao dịch mỗi năm sẽ đạt khoảng 500 tỷ. Với mức phí trung bình có trọng số là 0,10 đô la (xem Biểu đồ 8), 500 tỷ giao dịch sẽ tương đương với 50 tỷ đô la phí giao dịch mỗi năm—gấp khoảng 100 lần doanh thu mà các blockchain nền tảng hợp đồng thông minh hiện đang kiếm được từ hoạt động của stablecoin.

Ethereum lưu trữ số lượng stablecoin lớn nhất và xử lý hầu hết các giao dịch stablecoin. Nó cũng lưu trữ USDC, USDT và một số stablecoin nhỏ hơn. Do đó, hệ sinh thái Ethereum có thể sẽ được hưởng lợi từ sự phổ biến của stablecoin. Điều này bao gồm Ethereum Layer 1 (có thể phù hợp hơn cho các giao dịch có giá trị cao và các giao dịch có yêu cầu bảo mật cao nhất) và Ethereum Layer 2 (cung cấp các giao dịch chi phí thấp và tốc độ cao). Hiện tại, các mạng lưới stablecoin Ethereum Layer 2 lớn nhất là Base, Arbitrum và OP.

Tuy nhiên, hoạt động của stablecoin khó có thể chỉ giới hạn trong hệ sinh thái Ethereum. Chúng tôi tin rằng các blockchain hiệu suất cao khác cũng có thể chứng kiến sự gia tăng hoạt động của stablecoin, bao gồm Solana, Avalanche, Sui và nhiều blockchain khác. Những blockchain này được nhiều người dùng ưa chuộng nhờ chi phí thấp, thông lượng giao dịch cao và/hoặc trải nghiệm người dùng tuyệt vời. Đặc biệt trong các ứng dụng hướng đến người tiêu dùng, các blockchain Lớp 1 thay thế này có thể có lợi thế hơn so với Ethereum Lớp 1 hoặc Ethereum Rollup. Tron có liên kết chặt chẽ với stablecoin USDT của Tether, vì vậy vị thế cạnh tranh của nó có thể phụ thuộc vào việc liệu Tether có thực hiện các bước để đủ điều kiện cho USDT trở thành một stablecoin thanh toán được quản lý theo khuôn khổ Đạo luật GENIUS mới hay không, hoặc liệu Tron có thể đa dạng hóa hiệu quả sang các stablecoin khác hay không.

Các ứng dụng tạo nên cơ sở hạ tầng cốt lõi của DeFi cũng sẽ được hưởng lợi từ việc áp dụng stablecoin. Có nhiều ví dụ cụ thể, nhưng chúng tôi xin nhấn mạnh Chainlink, một dịch vụ oracle và nhắn tin hàng đầu, và Uniswap, một sàn giao dịch phi tập trung Ethereum hàng đầu. Các nhà cung cấp dịch vụ chuyên biệt tập trung vào stablecoin, chẳng hạn như Paxos, Ethena và M0, cũng được kỳ vọng sẽ tiếp tục phổ biến hơn nữa.

Các công ty công nghệ tài chính truyền thống, cũng như các công ty dịch vụ tài chính ngày càng truyền thống, đã không bỏ lỡ cơ hội với stablecoin. Đầu năm nay, công ty thanh toán hàng đầu Stripe đã hoàn tất thỏa thuận trị giá 1,1 tỷ đô la để mua lại nhà cung cấp cơ sở hạ tầng stablecoin Bridge, thương vụ mua lại lớn nhất của họ cho đến nay. Bridge cho phép các doanh nghiệp phát hành, sử dụng và chuyển giao stablecoin trên toàn cầu thông qua API của mình. Ngày nay, khách hàng của Bridge bao gồm từ các công ty khởi nghiệp đến các công ty đa quốc gia, chẳng hạn như SpaceX, công ty sử dụng stablecoin để quản lý quỹ và ScaleAI, công ty sử dụng stablecoin để thanh toán cho các nhà thầu toàn cầu của mình.

Stripe gần đây cũng đã mua lại Privy, một nhà cung cấp dịch vụ gửi và rút tiền điện tử. Tầm nhìn của Stripe là biến stablecoin thành một "lớp mở rộng" trên hệ thống tiền tệ fiat, qua đó giảm thiểu những rào cản tài chính truyền thống mà các doanh nghiệp và ứng dụng trí tuệ nhân tạo phải đối mặt.

Ngoài Stripe, các công ty công nghệ tài chính hàng đầu khác tham gia vào quá trình phát triển stablecoin bao gồm PayPal (đã ra mắt stablecoin PYUSD của riêng mình vào năm 2023 và hiện là stablecoin lớn thứ mười theo giá trị thị trường)[30], Fiserv (gần đây đã ra mắt stablecoin FIUSD), Robinhood và Revolut (đang tích cực tìm hiểu việc ra mắt một stablecoin). Stablecoin cũng đã được tích hợp trực tiếp vào nền tảng của một số công ty công nghệ tài chính, bao gồm Robinhood (để hỗ trợ thanh toán cuối tuần), MoneyGram, Visa và Mastercard.

Những bên hưởng lợi từ sự phổ biến của stablecoin có thể bao gồm một số công ty hiện có phát hành stablecoin của riêng họ và có thể tận dụng lợi thế phân phối, hoặc các công ty tích hợp các nguồn lực của bên thứ ba để cải thiện dịch vụ sản phẩm. Chúng tôi tin rằng những người chiến thắng chính có thể bao gồm các nhà cung cấp cơ sở hạ tầng như Stripe và Paxos, cũng như các nhà cung cấp dịch vụ gửi và rút tiền chi phí thấp như Coinbase và Mercado Bitcoin.

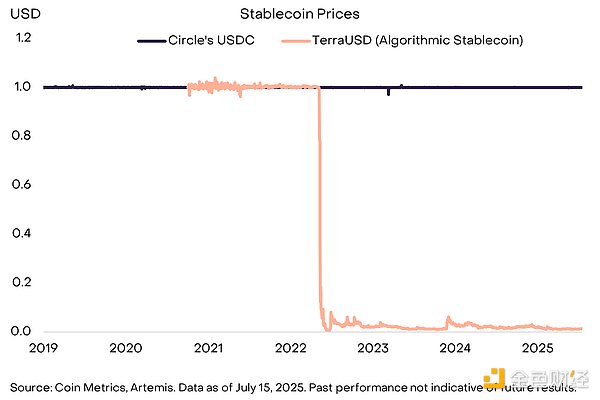

Đạo luật GENIUS cung cấp một khuôn khổ pháp lý toàn diện cho các đồng tiền ổn định (stablecoin) tại Hoa Kỳ, dự kiến sẽ hỗ trợ sự phổ biến của các đồng tiền ổn định đồng thời duy trì sự ổn định tài chính, bảo vệ quyền lợi người tiêu dùng và ngăn chặn hệ thống tài chính bị lợi dụng cho các hoạt động bất hợp pháp. Tuy nhiên, điều quan trọng cần nhấn mạnh là trước khi một khuôn khổ pháp lý toàn diện được thiết lập, hầu hết các đồng tiền ổn định đã chứng minh được khả năng duy trì hiệu quả tỷ giá cố định với đồng đô la Mỹ. Ngoài ra, các cơ quan quản lý toàn cầu đã cung cấp hướng dẫn tuân thủ chi tiết cho các đơn vị phát hành đồng tiền ổn định và các nhà cung cấp dịch vụ liên quan, và các cơ quan này thường xuyên hợp tác với cơ quan thực thi pháp luật.

Sự sụp đổ của đồng tiền ổn định Terra USD vào năm 2022 sau khi nguồn cung lưu hành của nó tăng lên hơn 18 tỷ đô la là một vết nhơ lớn đối với ngành công nghiệp đồng tiền ổn định. Theo Đạo luật GENIUS, các đồng tiền ổn định "thuật toán" như vậy không thể được sử dụng làm đồng tiền ổn định thanh toán được quản lý hoặc tích hợp vào các ứng dụng tài chính tiêu dùng chính thống. Các đồng tiền ổn định được thế chấp hoàn toàn bằng tài sản pháp định (ví dụ: trái phiếu kho bạc và tiền mặt), chẳng hạn như USDC của Circle, đã có thể duy trì tỷ giá cố định một cách hiệu quả (Biểu đồ 10). Ví dụ, kể từ tháng 9 năm 2018, giá USDC đã giảm hơn 0,25% từ 1,00 đô la trong chưa đầy 1% thời gian, và đã giảm hơn 1% từ 1,00 đô la chỉ trong một ngày. Giống như các quỹ tương hỗ thị trường tiền tệ của chính phủ và "hội đồng tiền tệ" trong ngoại hối, các công cụ giá trị ổn định được hỗ trợ bởi tài sản thế chấp an toàn và thanh khoản thường có thể duy trì tỷ giá cố định một cách hiệu quả. Hơn nữa, những cấu trúc hẹp này không yêu cầu hệ thống bảo hiểm tiền gửi và cửa sổ cho vay chiết khấu của ngân hàng trung ương hỗ trợ các ngân hàng thương mại chấp nhận rủi ro.

Hình 10: Các đồng tiền ổn định thất bại chỉ là ngoại lệ, không phải là chuẩn mực

Theo Đạo luật GENIUS, các tổ chức được phép phát hành đồng tiền ổn định phải nắm giữ lượng dự trữ bằng ít nhất 100% số đồng tiền ổn định đã phát hành dưới dạng tài sản có thể nhận dạng rõ ràng. Tài sản dự trữ được chấp nhận bao gồm đô la Mỹ, tiền gửi không kỳ hạn, tín phiếu kho bạc ngắn hạn (kỳ hạn ≤ 93 ngày), các thỏa thuận mua lại và mua lại đảo ngược được hỗ trợ bởi tín phiếu kho bạc, cổ phiếu quỹ thị trường tiền tệ của chính phủ và tiền gửi dự trữ của ngân hàng trung ương.

Theo Đạo luật GENIUS, các đồng tiền ổn định được thế chấp bằng các đồng tiền ổn định khác (ví dụ: các đồng tiền ổn định bao gồm USDC của Circle trong dự trữ của chúng) sẽ không đủ điều kiện là đồng tiền ổn định thanh toán được quản lý. Dựa trên thành phần dự trữ hiện tại của chúng, các đồng tiền ổn định được hỗ trợ bởi tài sản tiền điện tử (ví dụ: DAI) và/hoặc bao gồm các sản phẩm phái sinh (ví dụ: USDe) sẽ không đủ điều kiện là đồng tiền ổn định thanh toán của Hoa Kỳ (mặc dù chúng có thể thực hiện các bước để đủ điều kiện). Điều này có nghĩa là số lượng đồng tiền ổn định dường như đủ điều kiện là đồng tiền ổn định thanh toán của Hoa Kỳ được quản lý dựa trên thành phần dự trữ của chúng là tương đối nhỏ (mặc dù các đơn vị phát hành cũng cần phải đăng ký với cơ quan quản lý, duy trì các chính sách tuân thủ khác nhau và đáp ứng các yêu cầu khác của luật mới). Các loại tiền ổn định không sinh lời có cấu trúc dự trữ có khả năng tuân thủ bao gồm USDC của Circle, USD1 của World Liberty, FDUSD của First Digital, PYUSD của PayPal, RLUSD của Ripple và USDG của Paxos (Biểu đồ 11).

Biểu đồ 11: 20 đồng Stablecoin hàng đầu

Ngoài ra, Lực lượng Đặc nhiệm Tài chính (FATF), một cơ quan quản lý toàn cầu chịu trách nhiệm phát triển các quy tắc chính sách chống rửa tiền và chống tài trợ khủng bố, đã ban hành hướng dẫn về tài sản kỹ thuật số trong khoảng 10 năm. Trên thực tế, các tổ chức tài chính tham gia vào hoạt động tài sản kỹ thuật số phải áp dụng hầu hết tất cả các chính sách tiêu chuẩn của FATF, bao gồm các chính sách Hiểu biết Khách hàng (KYC) và hoạt động thẩm định khách hàng liên tục. Điều này bao gồm Quy tắc Du lịch, yêu cầu các nhà cung cấp dịch vụ ghi lại và truyền tải thông tin nhận dạng cụ thể về những người tham gia giao dịch tiền điện tử. Các đơn vị phát hành Stablecoin phải hợp tác với cơ quan thực thi pháp luật và đóng băng tiền khi được yêu cầu. Ví dụ: vào năm 2023, Tether đã đóng băng 225 triệu đô la Mỹ trị giá USDT theo yêu cầu của cơ quan thực thi pháp luật; gần đây hơn, Circle đã đóng băng 58 triệu đô la Mỹ liên quan đến một memecoin.

Đạo luật GENIUS cũng coi mỗi tổ chức được chấp thuận phát hành stablecoin là một "tổ chức tài chính" theo Đạo luật Bảo mật Ngân hàng Hoa Kỳ (BSA), khiến tổ chức này phải tuân thủ các quy tắc chống rửa tiền và trừng phạt toàn diện. Các đơn vị phát hành phải duy trì chương trình chống rửa tiền/chống tài trợ khủng bố (AML/CFT) dựa trên rủi ro, chỉ định một nhân viên tuân thủ, giám sát các giao dịch và nộp báo cáo hoạt động đáng ngờ (SAR), lưu giữ hồ sơ, xác minh khách hàng theo hệ thống KYC và thiết lập các biện pháp kiểm soát kỹ thuật để chặn, đóng băng hoặc từ chối các giao dịch bất hợp pháp. Bộ Tài chính được chỉ đạo xây dựng các quy định có mục tiêu, nhưng các nghĩa vụ theo luật định—thẩm định khách hàng, nộp báo cáo SAR và sàng lọc trừng phạt—cũng giống như các nghĩa vụ của ngân hàng.

Stablecoin là một cải tiến được hoan nghênh trong cơ sở hạ tầng thanh toán toàn cầu và chúng tôi kỳ vọng chúng sẽ giúp giảm chi phí và mang lại lợi ích mới cho người tiêu dùng. Tuy nhiên, việc áp dụng stablecoin vẫn còn những hạn chế, một phần là do một số cải tiến thanh toán cạnh tranh đã được chứng minh là hiệu quả. Ngoài ra, cơ sở hạ tầng blockchain cơ bản còn thiếu chức năng mà một số stablecoin cần để phát huy hết tiềm năng của chúng.

Nhiều quốc gia lớn đã chứng kiến sự xuất hiện của các nền tảng công nghệ tài chính cung cấp dịch vụ thanh toán bán lẻ gần như tức thì với chi phí thấp. Các nền tảng này bao gồm Alipay và WeChat Pay tại Trung Quốc, UPI tại Ấn Độ và Pix tại Brazil. Ngoài ra, còn có các công ty đang nỗ lực kết nối các hệ thống này để cho phép thanh toán xuyên biên giới hiệu quả hơn. Các công ty công nghệ tài chính khác tập trung vào thanh toán xuyên biên giới, bao gồm Revolut, Remitly và Wise. Các dịch vụ này có thể cung cấp thanh toán xuyên biên giới nhanh chóng và giá rẻ khi cả hai bên tham gia đều có tài khoản trên nền tảng. Cuối cùng, stablecoin cuối cùng có thể phải cạnh tranh với tiền gửi được mã hóa, một cấu trúc thay thế cho đô la kỹ thuật số trên blockchain. Tiền gửi được mã hóa là một khuôn khổ tập trung vào ngân hàng, thiếu một số lợi thế của stablecoin (lưu hành dưới dạng tài sản kỹ thuật số), nhưng nó được một số cơ quan quản lý (và chắc chắn là một số ngân hàng) ưa chuộng.

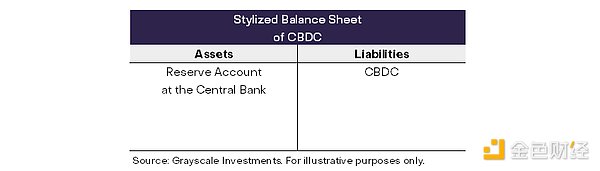

Cuối cùng, người tiêu dùng cũng có thể có lựa chọn giữa stablecoin và tiền kỹ thuật số của ngân hàng trung ương (CBDC). Nhiều loại CBDC có thể có nằm ngoài phạm vi của báo cáo này. Tuy nhiên, nói một cách đơn giản, CBDC là một token kỹ thuật số khác, nhưng được neo trực tiếp hơn vào đô la Mỹ vì nó nắm giữ quyền sở hữu tiền của ngân hàng trung ương (xem Hình 12). CBDC có thể hoặc không thể lưu hành trên một blockchain công khai như Ethereum. Ưu điểm chính của CBDC so với stablecoin là token kỹ thuật số này được liên kết trực tiếp hơn với hệ thống tiền tệ của nền kinh tế (thay vì gián tiếp thông qua tài sản thế chấp an toàn). Tuy nhiên, một số nhà hoạch định chính sách lo ngại rằng CBDC có thể làm giảm quyền riêng tư hoặc gây ra các rủi ro khác. Hạ viện Hoa Kỳ cũng đã xem xét luật chống CBDC vào tuần trước; dự luật đã được Hạ viện thông qua với tỷ lệ phiếu 219-210, với hai nghị sĩ Dân chủ bỏ phiếu thuận và đa số nghị sĩ Cộng hòa.

Hình 12: CBDC có thể trực tiếp nhận tiền của ngân hàng trung ương

Có lẽ hạn chế lớn nhất đối với việc áp dụng stablecoin gần đây đến từ chính cơ sở hạ tầng blockchain cơ bản. Trong thập kỷ kể từ khi Ethereum ra mắt, các nền tảng hợp đồng thông minh đã đạt được những tiến bộ vượt bậc, xử lý thành công hàng triệu giao dịch mỗi ngày. Tuy nhiên, chúng vẫn còn một số điểm yếu trong thanh toán. Ví dụ: hầu hết các blockchain không có quyền riêng tư theo mặc định - mọi giao dịch đều được ghi lại trên sổ cái công khai - và người dùng có thể không muốn tiết lộ lịch sử chi tiêu của mình mỗi khi thực hiện thanh toán. Để khai thác hết tiềm năng của stablecoin, blockchain có thể cần các hệ thống kết hợp danh tính có thể xác minh với các yếu tố bảo mật. Một số nhà nghiên cứu đã đề xuất sử dụng bằng chứng không kiến thức để nhúng trực tiếp logic này vào blockchain.

Giống như stablecoin, blockchain là một cải tiến công nghệ mới nổi và vẫn đang trong quá trình phát triển. Khi công nghệ blockchain vượt qua giai đoạn sơ khai và trưởng thành hơn với sự hỗ trợ của một khuôn khổ pháp lý tốt hơn, chúng tôi tin rằng nó sẽ mang lại nhiều lợi ích cho người tiêu dùng và giúp thanh toán kỹ thuật số cũng như các dịch vụ tài chính khác hiệu quả hơn.

Tỷ lệ đốt của Shiba Inu tăng đột biến 5000%, cho thấy động lực thị trường tích cực và sự quan tâm của nhà đầu tư bất chấp rủi ro cố hữu.

Kikyo

KikyoAnodos đang đổi mới trong blockchain với các ứng dụng Web3 thân thiện với người dùng và tích hợp XRPL mạnh mẽ.

Alex

AlexKhoản vay trên Blockchain tăng gấp đôi lên 582 triệu USD trong bối cảnh lãi suất tăng cao

Kikyo

KikyoHồng Kông, với lập trường thân thiện với tiền điện tử, có thể đi tiên phong trong việc tung ra các quỹ ETF giao ngay Bitcoin ở châu Á, chịu ảnh hưởng của Hoa Kỳ và được hỗ trợ bởi khung pháp lý mạnh mẽ.

Alex

AlexCurve Finance giảm nhẹ vụ hack trị giá 73,5 triệu USD thông qua các nỗ lực do cộng đồng lãnh đạo, nâng cao niềm tin của người dùng đồng thời nêu bật các nhu cầu bảo mật.

Kikyo

Kikyoliên minh đang phát triển giữa UAE và Trung Quốc, được đặc trưng bởi sự thay đổi đáng chú ý đối với thương mại đồng nội tệ, không chỉ thể hiện một chiến lược kinh tế. Nó biểu thị một bước đi táo bạo trong việc định hình lại cơ cấu kinh tế toàn cầu, thách thức sự thống trị của đồng đô la Mỹ và đánh dấu sự ra đời của một kỷ nguyên đa cực mới.

Brian

BrianManta.Network giới thiệu 'Mô hình mới', giải pháp chuỗi khối lớp 2 với công nghệ Zero-Knowledge, cung cấp các giao dịch an toàn và lợi nhuận gốc cho ETH và stablecoin.

Alex

AlexTether tăng cường sự ổn định của thị trường, tạo ra 1 tỷ USDT trên Ethereum, với Giám đốc điều hành Paolo Ardoino đảm bảo tính minh bạch và dành quỹ cho nhu cầu trong tương lai.

Hui Xin

Hui XinDeFi Technologies mua lại IP quan trọng của Hệ thống giao dịch Solana để củng cố các sáng kiến DeFi của mình, đang chờ phê duyệt theo quy định.

Kikyo

KikyoCác cơ quan quản lý tài chính Ấn Độ, dẫn đầu là Ngân hàng Dự trữ Ấn Độ, vẫn thận trọng trong việc tích hợp tiền điện tử, với lý do hạn chế về lợi ích và lo ngại về sự biến động. Trong khi ủng hộ Tiền tệ kỹ thuật số của Ngân hàng Trung ương, các nhà hoạch định chính sách điều hướng sự cân bằng tinh tế giữa đổi mới và bảo vệ sự ổn định kinh tế.

Joy

Joy