当全球「央行的央行」开口谈加密监管

当国际清算银行(Bank for International Settlements, BIS)发声时,全球金融界都会侧耳倾听。

作为世界上最古老的国际金融机构,BIS 成立于 1930 年,成员包括全球 63 个央行,这些央行所代表的国家占全球 GDP 的约 95%。 BIS 也一直扮演「中央银行的中央银行」的角色:

「The BIS‘s mission is to serve central banks in their pursuit of monetary and financial stability, to foster international cooperation in those areas and to act as a bank for central banks.」

—— Bank for International Settlements

BIS 既是央行的合作平台,也是全球金融稳定的研究与规则制定中心。因此,它的研究与出版物,往往能成为各国监管政策的重要参考。

今年 8 月,BIS 在 BIS Bulletins No.111 中发布了《An approach to anti-money laundering compliance for cryptoassets》[1] 。这篇论文的发布时机颇为微妙——正值全球加密监管进入关键转折期,各国监管机构都在寻找既能有效防范风险又不过度阻碍创新的平衡点。

本文将带你解读这篇报告,并结合 FATF 年度大考:全球加密监管成绩单揭晓的解读,客观评判当前加密监管的现状与未来方向。

BIS 的研究与出版物:为何它的声音重要

在金融治理体系中,BIS 的研究与出版物常常引导全球监管走向,在新兴领域更是保持着创新引领的地位。

其研究部门不仅关注货币政策、金融稳定,还不断开拓新领域,包括加密资产、AI 可解释性、气候风险等。这个位于瑞士巴塞尔的古老机构,与全球央行研究员和学界保持紧密合作,持续为全球监管机构提供着科学、客观的政策建议。

特别是在加密货币领域,BIS 展现出了超前的领导力:从 2025 年发布的跨境加密资产流动研究[2] (涵盖 184 个国家七年数据),到对稳定币、DeFi、CBDC 的系统性分析,为监管者提供了重要的加密监管政策框架参考。

同时,BIS 的短篇专题研究 Bulletins,因其紧扣热点、直面政策问题而具有极强的政策导向力。比如:

2021 年 DeFi 风险研究:被多国央行引用作为监管框架参考 [3]

2023 年加密生态系统报告:系统阐述了 crypto 的结构性缺陷 [4]

而此次关于加密 AML 的论文正是刊登在该系列(No.111),足见 BIS 对该议题的重视。

BlockSec 解读:BIS 的合规新思路是什么?

BIS 在这份 8 月的专题研究 ——《An approach to anti-money laundering compliance for cryptoassets》中,直面了一个现实:传统金融的 AML/KYC 体系在加密世界遭遇了系统性挑战。但 BIS 并没有止步于「无能为力」,而是提出了一个创新性的「合规评分体系」。

BlockSec 导读

BIS 的此篇专题研究,意味着合规的重心发生了根本性转变:

旧模式:「你是谁?」(身份导向)

新模式:「你的钱从哪里来?」(行为导向)

范式转变:从「身份验证」到「资金溯源」

传统 AML 依赖银行等中介的客户身份信息(KYC),但在去中心化链上,用户完全可以通过自托管钱包绕过中介。BIS 的主要论据是:链上每一笔资金都有可追溯的来源(provenance),这是新的 AML 抓手。

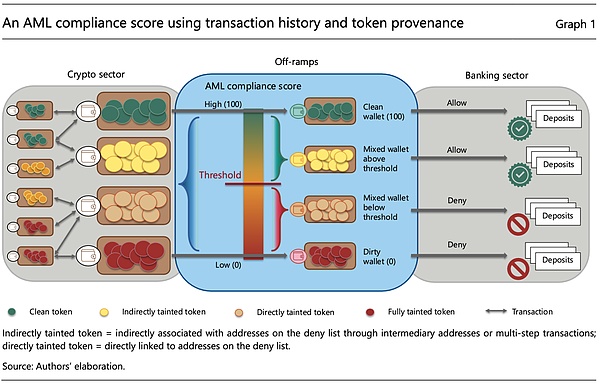

思路核心:AML 合规评分体系

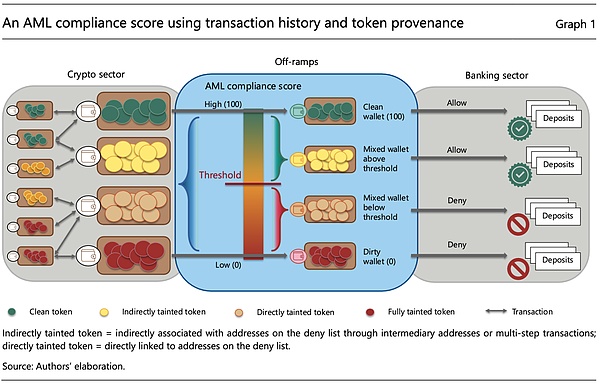

BIS 提出的最重要创新是建立 AML 合规评分(AML Compliance Score)机制:

评分原理:

高分(最高 100 分):主要来自「允许名单」钱包的相对清洁资金

低分(最低 0 分):与「拒绝名单」已知非法钱包有关联的污染资金

动态更新:基于实时交易历史和风险情报持续调整

技术实现差异:

稳定币(账户模型):虽无法追踪特定代币,但可映射钱包地址的交易网络

比特币(UTXO 模型):可追溯每个聪(satoshi)的完整历史直到挖矿源头

Source: An approach to anti-money laundering compliance for cryptoassets

三种实施强度:

严格模式(Allow List):只接受通过 KYC 检查地址的代币,类似传统银行的严格身份验证

中等模式(Multiple Criteria):结合多种标准(持有时间、交易频率、对手方历史等)进行综合评估

宽松模式(Deny List):仅拒绝来自已知非法地址的代币,给予用户最大交易自由

责任重新分配:从集中到分层

BIS 区分了不同的责任层级:

中心化枢纽(法币出入金口、稳定币发行方、交易所):承担最严格的 AML/KYC 责任。

链上活动(DeFi 协议、P2P 转账):更多依赖风险监测、链上可追溯性和行为画像。

这一设计承认了去中心化世界的现实局限,又在关键节点保持了监管控制力,避免了「一刀切」。

并且 BIS 提出了一个颇具争议的概念:用户注意义务(Duty of Care)。即用户也有责任在交易前检查对手方的合规评分。这在实践存在较大的困难,不过也反映了 BIS 试图构建全民参与合规生态的愿景。

当前监管困境:Travel Rule 挑战与犯罪演进

BIS 的新思路虽然理论上优雅,但要理解其提出背景,我们必须先审视当前监管体系面临的严峻现实。当前全球加密监管主要依赖 Travel Rule 这一核心工具,即要求 VASP 处理超过一定金额的交易时,必须收集并传输发送方和接收方的身份信息。然而,这一被寄予厚望的监管标准正在遭遇重大挑战。

Travel Rule 实施现状:理想与现实的巨大落差

根据 FATF 今年 6 月发布的最新年度评估报告 FATF 年度大考:全球加密监管成绩单揭晓,Travel Rule 的全球实施效果令人失望。在 138 个已接受评估的司法管辖区中,仅有 1 个国家(巴哈马)被评为完全合规,29% 的司法管辖区基本合规,49% 部分合规,而 21% 仍处于不合规状态。这一数据与 2024 年相比几乎没有改善,暴露出传统监管工具在加密世界的系统性失效。

同时,即使在「通过立法」的 73% 法域中,Travel Rule 的执行效果也参差不齐。各国在门槛标准上的巨大分歧成为最大障碍:美国坚持 1996 年制定的 3000 美元门槛 [5] ,欧盟却在 2024 年 12 月开始执行零门槛政策 [6] (连 1 欧分的转账都要求 Travel Rule)。这种各自为政的结果是一笔跨境交易可能在发送国「合规」,在接收国却被认为「违规」,导致交易根本无法完成。

Travel Rule 面临的技术性失效

Travel Rule 失效的根本原因在于其设计假设与区块链技术现实的根本性冲突。该规则基于传统金融的中介机构模式设计,但在去中心化环境中:对于自托管钱包用户,可以完全绕过 VASP,无法追踪和验证其链下身份信息;对于 DeFi 协议,也没有传统意义上的中介机构来执行身份验证要求;对于跨链交易行为,涉及多个区块链生态,监管边界仍然模糊。

正是这种技术层面的系统性失效,为犯罪活动提供了更大的操作空间。

犯罪演进:监管失效的直接后果

Travel Rule 的实施困境直接导致了犯罪手段的快速演进和升级。 犯罪分子不仅没有被这一监管工具有效遏制,反而找到了更加隐蔽的作案方式:

稳定币成为新宠:

在稳定币大规模爆发的背景下,由于 Travel Rule 在技术执行上存在漏洞,稳定币已经取代比特币成为犯罪分子的首选工具。大多数链上非法活动现在都涉及稳定币交易,因为他们发现通过稳定币更容易规避现有的监管检查。

规避手段升级:

面对 Travel Rule 的门槛限制,犯罪分子普遍采用 Smurfing 技术——将大额交易分拆为小额以规避门槛限制。2025 年朝鲜黑客从 Bybit 交易所窃取的 14.6 亿美元就是典型例子,他们巧妙利用了不同国家监管标准的差异和技术漏洞,绕过中心化平台,配合 DeFi 协议完成资金流转,最终仅有不到 4% 的资金被成功追回。

可见监管「知易行难」,全球依旧处于制度落地的瓶颈期。

BlockSec 评价:BIS 新思路的意义与政策价值

全球央行监管思维的范式转变

BIS 这篇论文不应该从「是否提供了完美解决方案」的角度来评判。它标志着传统金融监管机构首次正式承认去中心化技术对现有监管框架的颠覆性影响。

在过去十多年中,监管机构对待加密货币的态度大多是试图将其强行纳入传统金融框架,而 BIS 的方案则承认了去中心化技术的不可逆转性,转而寻求在新技术环境下实现监管目标的路径。

政策导向:为全球监管提供新模板

作为全球央行权威声音的 BIS,其建议往往会被各国监管机构深度参考和借鉴。这篇论文在理论层面的创新包括将区块链透明性转化为监管优势、构建基于行为而非身份的合规框架、提供差异化的政策实施路径等,这些都为各国监管者提供了具体的技术实施方案,明确了不同参与方的责任边界,并建立了灵活的国际协调机制。

BlockSec 结语:监管演进中的历史机遇

2025 年也被称为「稳定币监管元年」。回望这一年的全球加密监管历程,可以看到这是一个不断试错与学习的过程:从东方到西方,从香港到欧洲、美国,各地都在探索适合自身的监管路径。

BIS 的这篇论文,可能标志着这一学习过程进入了新阶段——不再是简单的「禁止与允许」,而是「理解与适应」。

其实,监管滞后于技术创新本就是常态。纵观历史,汽车在普及后才迎来了完善的交通法规体系,电话技术全球化后才建立了跨境通讯监管框架,互联网也是从早期的「野蛮生长」逐步走向规范化发展。加密资产正在经历同样的历史过程。过程中的每一次调整和适应,都是整个生态系统走向成熟的必要步骤。

BIS 方案的最大价值在于为行业与监管者提供了一个合作而非对抗的框架。对于行业而言,这一方案提供了明确的合规路径和技术标准,同时为技术创新保留了充分的发展空间。对于监管者而言,新框架实现了监管目标与技术现实之间的平衡,并建立了国际协调的技术基础。

在这个充满变革的时代,优秀的监管不应该是束缚创新的枷锁,而是引导行业朝着更加健康和可持续的方向发展。

当全球"央行的央行"开口谈加密监管

当国际清算银行(Bank for International Settlements, BIS)发声时,全球金融界都会侧耳倾听。

作为世界上最古老的国际金融机构,BIS成立于1930年,成员包括全球63个央行,这些央行所代表的国家占全球GDP的约95%。 BIS 也一直扮演"中央银行的中央银行"的角色:

“The BIS's mission is to serve central banks in their pursuit of monetary and financial stability, to foster international cooperation in those areas and to act as a bank for central banks.”

—— Bank for International Settlements

BIS 既是央行的合作平台,也是全球金融稳定的研究与规则制定中心。因此,它的研究与出版物,往往能成为各国监管政策的重要参考。

今年8月,BIS 在 BIS Bulletins No.111 中发布了《An approach to anti-money laundering compliance for cryptoassets》。这篇论文的发布时机颇为微妙——正值全球加密监管进入关键转折期,各国监管机构都在寻找既能有效防范风险又不过度阻碍创新的平衡点。

本文将带你解读这篇报告,并结合FATF 年度大考:全球加密监管成绩单揭晓的解读,客观评判当前加密监管的现状与未来方向。

BIS 的研究与出版物:

为何它的声音重要

在金融治理体系中,BIS 的研究与出版物常常引导全球监管走向,在新兴领域更是保持着创新引领的地位。

其研究部门不仅关注货币政策、金融稳定,还不断开拓新领域,包括加密资产、AI 可解释性、气候风险等。这个位于瑞士巴塞尔的古老机构,与全球央行研究员和学界保持紧密合作,持续为全球监管机构提供着科学、客观的政策建议。

特别是在加密货币领域,BIS 展现出了超前的领导力:从 2025 年发布的跨境加密资产流动研究(涵盖 184 个国家七年数据),到对稳定币、DeFi、CBDC 的系统性分析,为监管者提供了重要的加密监管政策框架参考。

同时,BIS 的短篇专题研究 Bulletins,因其紧扣热点、直面政策问题而具有极强的政策导向力。比如:

2021 年 DeFi 风险研究:被多国央行引用作为监管框架参考

2023 年加密生态系统报告:系统阐述了 crypto 的结构性缺陷 <span leaf="" para",{"tagName":"section","attributes":{"data-pm-slice":"0 0 []"},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{"data-pm-slice":"0 0 []"},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{"style":"font-size: 15px;letter-spacing: 1px;line-height: 1.85;padding: 0px 8px;color: ;box-sizing: border-box;font-style: normal;font-weight: 400;text-align: justify;","data-pm-slice":"0 0 []"},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"section","attributes":{"style":"text-align: unset;letter-spacing: 0px;box-sizing: border-box;"},"namespaceURI":"http://www.w3.org/1999/xhtml"},"para",{"tagName":"p","attributes":{"style":"margin: 0px;padding: 0px;box-sizing: border-box;text-align: left;"},"namespaceURI":"http://www.w3.org/1999/xhtml"},"node",{"tagName":"span","attributes":{"style":"color: ;box-sizing: border-box;"},"namespaceURI":"http://www.w3.org/1999/xhtml"}]'>[4]

而此次关于加密 AML 的论文正是刊登在该系列(No.111),足见 BIS 对该议题的重视。

BlockSec 解读:

BIS 的合规新思路是什么?

BIS 在这份8月的专题研究 ——《An approach to anti-money laundering compliance for cryptoassets》中,直面了一个现实:传统金融的 AML/KYC 体系在加密世界遭遇了系统性挑战。但 BIS 并没有止步于"无能为力",而是提出了一个创新性的"合规评分体系"。

BlockSec 导读?

BIS 的此篇专题研究,意味着合规的重心发生了根本性转变:

? 旧模式:"你是谁?"(身份导向)

? 新模式:"你的钱从哪里来?"(行为导向)

范式转变:从"身份验证"到"资金溯源"

传统 AML 依赖银行等中介的客户身份信息(KYC),但在去中心化链上,用户完全可以通过自托管钱包绕过中介。BIS 的主要论据是:链上每一笔资金都有可追溯的来源(provenance),这是新的 AML 抓手。

思路核心:AML 合规评分体系

BIS 提出的最重要创新是建立 AML 合规评分(AML Compliance Score)机制:

评分原理:

高分(最高 100 分):主要来自"允许名单"钱包的相对清洁资金

低分(最低 0 分):与"拒绝名单"已知非法钱包有关联的污染资金

动态更新:基于实时交易历史和风险情报持续调整

技术实现差异:

稳定币(账户模型):虽无法追踪特定代币,但可映射钱包地址的交易网络

比特币(UTXO 模型):可追溯每个聪(satoshi)的完整历史直到挖矿源头

Source: An approach to anti-money laundering compliance for cryptoassets

三种实施强度:

严格模式(Allow List):只接受通过 KYC 检查地址的代币,类似传统银行的严格身份验证

中等模式(Multiple Criteria):结合多种标准(持有时间、交易频率、对手方历史等)进行综合评估

宽松模式(Deny List):仅拒绝来自已知非法地址的代币,给予用户最大交易自由

责任重新分配:从集中到分层

BIS 区分了不同的责任层级:

中心化枢纽(法币出入金口、稳定币发行方、交易所):承担最严格的 AML/KYC 责任。

链上活动(DeFi 协议、P2P 转账):更多依赖风险监测、链上可追溯性和行为画像。

这一设计承认了去中心化世界的现实局限,又在关键节点保持了监管控制力,避免了“一刀切”。

并且 BIS 提出了一个颇具争议的概念:用户注意义务(Duty of Care)。即用户也有责任在交易前检查对手方的合规评分。这在实践存在较大的困难,不过也反映了 BIS 试图构建全民参与合规生态的愿景。

当前监管困境:

Travel Rule 挑战与犯罪演进

BIS 的新思路虽然理论上优雅,但要理解其提出背景,我们必须先审视当前监管体系面临的严峻现实。当前全球加密监管主要依赖 Travel Rule 这一核心工具,即要求 VASP 处理超过一定金额的交易时,必须收集并传输发送方和接收方的身份信息。然而,这一被寄予厚望的监管标准正在遭遇重大挑战。

Travel Rule 实施现状:理想与现实的巨大落差

根据 FATF 今年6月发布的最新年度评估报告FATF 年度大考:全球加密监管成绩单揭晓,Travel Rule 的全球实施效果令人失望。在138个已接受评估的司法管辖区中,仅有1个国家(巴哈马)被评为完全合规,29%的司法管辖区基本合规,49%部分合规,而21%仍处于不合规状态。这一数据与2024年相比几乎没有改善,暴露出传统监管工具在加密世界的系统性失效。

同时,即使在"通过立法"的73%法域中,Travel Rule 的执行效果也参差不齐。各国在门槛标准上的巨大分歧成为最大障碍:美国坚持1996年制定的3000美元门槛 [5] ,欧盟却在2024年12月开始执行零门槛政策 [6] (连1欧分的转账都要求 Travel Rule)。这种各自为政的结果是一笔跨境交易可能在发送国"合规",在接收国却被认为"违规",导致交易根本无法完成。

Travel Rule 面临的技术性失效

Travel Rule 失效的根本原因在于其设计假设与区块链技术现实的根本性冲突。该规则基于传统金融的中介机构模式设计,但在去中心化环境中:对于自托管钱包用户,可以完全绕过 VASP,无法追踪和验证其链下身份信息;对于 DeFi 协议,也没有传统意义上的中介机构来执行身份验证要求;对于跨链交易行为,涉及多个区块链生态,监管边界仍然模糊。

正是这种技术层面的系统性失效,为犯罪活动提供了更大的操作空间。

犯罪演进:监管失效的直接后果

Travel Rule 的实施困境直接导致了犯罪手段的快速演进和升级。 犯罪分子不仅没有被这一监管工具有效遏制,反而找到了更加隐蔽的作案方式:

稳定币成为新宠:

在稳定币大规模爆发的背景下,由于 Travel Rule 在技术执行上存在漏洞,稳定币已经取代比特币成为犯罪分子的首选工具。大多数链上非法活动现在都涉及稳定币交易,因为他们发现通过稳定币更容易规避现有的监管检查。

规避手段升级:

面对 Travel Rule 的门槛限制,犯罪分子普遍采用 Smurfing 技术——将大额交易分拆为小额以规避门槛限制。2025年朝鲜黑客从 Bybit 交易所窃取的14.6亿美元就是典型例子,他们巧妙利用了不同国家监管标准的差异和技术漏洞,绕过中心化平台,配合 DeFi 协议完成资金流转,最终仅有不到4%的资金被成功追回。Bybit被盗事件深度解析

可见监管"知易行难",全球依旧处于制度落地的瓶颈期。

BlockSec 评价:

BIS 新思路的意义与政策价值

全球央行监管思维的范式转变

BIS 这篇论文不应该从"是否提供了完美解决方案"的角度来评判。它标志着传统金融监管机构首次正式承认去中心化技术对现有监管框架的颠覆性影响。

在过去十多年中,监管机构对待加密货币的态度大多是试图将其强行纳入传统金融框架,而BIS的方案则承认了去中心化技术的不可逆转性,转而寻求在新技术环境下实现监管目标的路径。

政策导向:为全球监管提供新模板

作为全球央行权威声音的 BIS,其建议往往会被各国监管机构深度参考和借鉴。这篇论文在理论层面的创新包括将区块链透明性转化为监管优势、构建基于行为而非身份的合规框架、提供差异化的政策实施路径等,这些都为各国监管者提供了具体的技术实施方案,明确了不同参与方的责任边界,并建立了灵活的国际协调机制。

BlockSec 结语:

监管演进中的历史机遇

2025 年也被称为“稳定币监管元年”。回望这一年的全球加密监管历程,可以看到这是一个不断试错与学习的过程:从东方到西方,从香港到欧洲、美国,各地都在探索适合自身的监管路径。

BIS 的这篇论文,可能标志着这一学习过程进入了新阶段——不再是简单的"禁止与允许",而是"理解与适应"。

其实,监管滞后于技术创新本就是常态。纵观历史,汽车在普及后才迎来了完善的交通法规体系,电话技术全球化后才建立了跨境通讯监管框架,互联网也是从早期的"野蛮生长"逐步走向规范化发展。加密资产正在经历同样的历史过程。过程中的每一次调整和适应,都是整个生态系统走向成熟的必要步骤。

BIS 方案的最大价值在于为行业与监管者提供了一个合作而非对抗的框架。对于行业而言,这一方案提供了明确的合规路径和技术标准,同时为技术创新保留了充分的发展空间。对于监管者而言,新框架实现了监管目标与技术现实之间的平衡,并建立了国际协调的技术基础。

在这个充满变革的时代,优秀的监管不应该是束缚创新的枷锁,而是引导行业朝着更加健康和可持续的方向发展。

作为 BlockSec 旗下的专业合规监控平台,Phalcon Compliance APP 致力于为全球加密企业提供一站式 AML/CFT 解决方案。我们与香港 SFC 等多个国际监管机构建立深度合作关系,并受邀参与 FBI 等顶级执法机构的闭门研讨。如今监管范式迭代不断,我们的链上数据分析与风险评估能力将帮助您在合规要求与业务发展间找到最佳平衡。

Kikyo

Kikyo